بررسی صنعت پیویسی

پیویسی یا پلی وینیل کلراید از خانواده پلیمرهای پایه است که بهوسیله پلیمریزاسیون وینیل کلراید مونومر (VCM) در حرارت ۷۰-۴۰ درجه سانتیگراد بهدست میآید. پیویسی در دو نوع سوسپانسیون و امولوسیون تولید میشود. ۹۴ درصد از حجم اصلی تولید مربوط به نوع سوسپانسیون یاPVC بوده و نوع امولوسیون یا PVC-E با توجه به مصرف خاصی که دارد، تنها ۶ درصد از تولید را به خود اختصاص میدهد. از خواص پیویسی میتوان به استحکام بالا، فرآیندپذیری مناسب، عایق خوب بودن، سازگاری با افزودنیها، غیرمحلول در الکلها، هیدروکربنها و استونها، مقاوم در برابر مواد شیمیایی، روغنها و اسیدهای ضعیف و در نهایت ارزان بودن اشاره کرد. همچنین این محصول در لولهکشی آب و فاضلاب، صنعت ساختمانسازی (کابینت، کمد، کفسازی، دیوارپوش و…)، صنعت خودروسازی و صنعت کشتیسازی کاربردهای فراوانی دارد.

روش تولید

برای تولید PVC ابتدا در واحد EDC-VCM اتیلن دی کلراید (EDC) و سپس وینیل کلراید مونومر (VCM) تولید میشود که این دو محصول خوراک تولید PVC هستند. در این واحد، ابتدا کلر با اتیلن در راکتور کلریناسیون واکنش داده و EDC تولید میشود. سپس EDC تولیدشده، تصفیه و خالصسازی شده و به واحد کراکینگ پمپ میشود. در واحد کراکینگ، VCM تولیدشده در اثر انجام واکنشهای کراکینگ به واحد تصفیه و خالصسازی میرود. در آنجا تصفیه شده و برای مصارف واحد پیویسی ذخیره میشود. در واحد S-PVC، خوراک VCM دریافتی از واحد EDC-VCM به همراه یوتیلیتی و مواد شیمیایی و کاتالیست به ناحیه پلیمریزاسیون ارسال میگردد. در بخش پلیمریزاسیون، پیویسی به روش سوسپانسیون و در راکتورهای پلیمریزاسیون تولید شده، محلول سوسپانسیون خروجی از راکتور به بخش خشککنندهها وارد شده، در آنجا آبگیری و بهوسیله هوای داغ خشک میشود. در نهایت، پودر پیویسی تولیدی به بخش بستهبندی و انبار منتقل میشود.

نگاهی به صنعت پیویسی در جهان

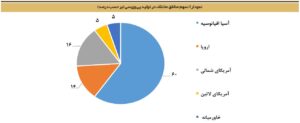

سهم مناطق در تولید پیویسی

در دنیا بیشترین سهم تولید مربوط به منطقه آسیا-اقیانوسیه است که منظور از این منطقه بیش از همه، کشورهای چین، هند، ژاپن و کره جنوبی میباشد. در رتبههای بعدی، آمریکای شمالی، اروپا، آمریکای لاتین و خاورمیانه قرار دارند.

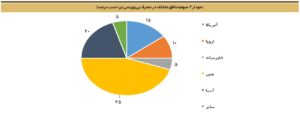

سهم مناطق در مصرف پیویسی

بیش از ۶۵ درصد از تقاضای پیویسی مربوط به منطقه آسیا-اقیانوسیه است که سهم عمده آن مربوط به چین و هند است. همچنین هند، آفریقا، خاورمیانه، جنوب شرق آسیا و آمریکای جنوبی اصلیترین واردکنندهها هستند و در این بین، هند بزرگترین واردکننده پیویسی است.

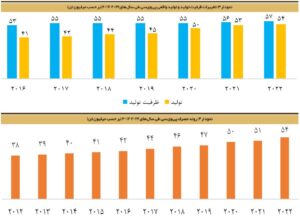

روند تولید و مصرف پیویسی

در سال ۲۰۲۰، ظرفیت تولید این محصول ۵۵ میلیون تن و میزان تولید و مصرف آن برابر با ۵۰ میلیون تن بوده است. پیشبینی میشود تولید و مصرف تا سال ۲۰۲۲ به ۵۴ میلیون تن برسد.

عوامل مؤثر بر قیمت پیویسی

عوامل مؤثر بر قیمت پیویسی را میتوان به دو گروه تقسیم کرد: گروه اول، عواملی که مربوط به وضعیت بازار محصول هستند و گروه دوم، عواملی که در ارتباط با وضعیت اقتصادی کشورها میباشند. عواملی که در بازار این محصول وجود دارند و بر قیمت آن تأثیر میگذارند عبارتند از: تغییرات قیمت بالادستی، تغییرات قیمت خوراک و تغییرات در صنایع پاییندستی. نفت، محصول بالادستی پیویسی است که تأثیر مستقیمی بر قیمت پیویسی و خوراک آن یعنی اتیلن دارد. نرخ محصولات EDC و VCM نیز که پیشتر معرفی شدند، تأثیر مستقیمی بر قیمت پیویسی دارد. از طرفی، هرگونه تغییر در سمت تقاضا برای محصولات پاییندستی که بازار مصرف پیویسی است، بر قیمت پیویسی تأثیرگذار میباشد. تغییرات تولید ناخالص داخلی کشورها از جمله عوامل کلانی است که بر قیمت این محصول اثر میگذارد. ازآنجاکه عمده مصرف پیویسی در صنعت ساختمان و کشاورزی است، بهبود صنایع تولیدی و زیرساختی کشورها یعنی رشد GDP بهمعنی بهبود تقاضای پیویسی و رشد قیمت آن است. این در حالی است که پیشبینیها حاکی از رشد ملایم GDP در سالهای آتی میباشد. در جدول ۱، همبستگی قیمت پیویسی با قیمت نفت، EDC و VCM نشان داده شده است. در این رابطه، قیمت پیویسی با نفت همبستگی پائینی دارد، اما همبستگی آن با VCM و EDC بالا است.

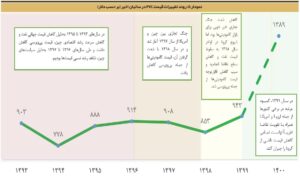

در سالیان اخیر عوامل مختلفی بر قیمت پیویسی تأثیر گذاشتهاند. در نمودار ۵، روند قیمتی پیویسی طی سالهای ۱۳۹۳ تا ۱۴۰۰ نشان داده شده است. در سالهای ۱۳۹۳ تا ۱۳۹۵ بهدلیل کاهش قیمت جهانی نفت و کاهش سرعت رشد اقتصادی چین، قیمت کامودیتیها و از جمله پیویسی کاهش داشته است، اما مجدداً در سالهای ۱۳۹۶ و ۱۳۹۷ بهدلیل سیاستهای اتخاذشده از سوی چین، با رشد مواجه شده است. در سالهای ۱۳۹۷ و ۱۳۹۸، با شروع جنگ تجاری بین چین و آمریکا و شدت گرفتن آن، قیمت کامودیتیها از جمله پیویسی کاهش یافت. در اواخر سال ۱۳۹۸، فروکش کردن جنگ تجاری بین چین و آمریکا اگرچه خبر خوبی بود، اما شیوع کرونا در همان دوره باعث شد نفت و سایر کامودیتیها کاهش تقاضا و افت قیمتی قابلتوجهی را تجربه کنند. در سال ۱۳۹۹، آمریکا و کشورهای اروپایی شاهد کمبود عرضه بودند و از طرف دیگر، سمت تقاضا در این مناطق تقویت شد که همین امر توانست کاهش قیمتها را جبران کند.

قیمت پیویسی از مارس ۲۰۲۰ تاکنون ۹۴ درصد رشد داشته و به یک هزار و ۲۰۰ دلار بر حسب سی اف آر چین رسیده است. قیمت این محصول با پیدایش ویروس کرونا در چین و تحت تأثیر قرار گرفتن سطح فعالیتهای اقتصادی این کشور و سپس شیوع این ویروس به سایر کشورها، تا محدوده ۶۲۰ دلار کاهش داشت. از ماه مارس از یکسو، بسیاری از کارخانهها مجبور به کاهش تولید شدند و در نتیجه سمت عرضه با کمبود مواجه شد و از سوی دیگر، با ازسرگیری فعالیتها در چین، تقاضا برای محصول افزایش پیدا کرد. در واقع، بالا بودن هزینههای حملونقل در کنار اختلال در سمت عرضه و تقویت تقاضا، رشد قیمتی محصول پیویسی تا محدوده یک هزار و ۵۰۰ دلار را رقم زده است.

آمریکا بزرگترین صادرکننده پیویسی در جهان است. شرکت تایوانی فورموسا در ایالات متحده آمریکا، از ماه اوت برای انواع پیویسی اعلام وضعیت فورس ماژور کرده بود و خبرهای منتشرشده نشان میداد این وضعیت قرار است در ژوئن ۲۰۲۱ لغو شود. توقف تولید پیویسی توسط این شرکت، سمت عرضه محصول مذکور را دچار اختلال کرده بود، اما با توجه به بازار صادرات جذاب و نیاز داخلی کشور آمریکا، شرکت فورموسا فعالیت خود را آغاز کرده و بهتدریج در حال افزایش تولید است. انتظار میرود عرضه محصول در فصل دوم سال جاری میلادی مجدداً به تعادل برگردد و در ماه ژوئن افت قیمتی ۱۰۰ تا ۲۰۰ دلاری برای آن محتمل است.

همچنین، انتظار میرود تقاضا در آمریکا با بهبود وضعیت اقتصاد در نتیجهی بالا رفتن آمار واکسیناسیون، افزایش پیدا کند. افزایش تقاضا با رسیدن به فصل تابستان که اوج فصل ساختوساز است تقویت خواهد شد؛ این بخش بزرگترین مصرفکننده پیویسی است. انتظار رشد این بخش با توجه به پروژههای تعریفشده وجود دارد. در بیشتر مناطق هند بهدلیل تعطیلیهای ناشی از ویروس کرونا، کارخانههای بالادستی با ظرفیت بسیار پایینی فعالیت میکنند و یا بهطور کامل تعطیل شدهاند. بر همین اساس، تقاضای کم برای محمولههای چینی از هند نیز باعث کنترل قیمتها شده است. نگرانی بازرگانان از تعطیلات ناشی از افزایش دوباره موارد مبتلا به کرونا باعث شده است نسبت به مقدار موجودی انبارهای خود با احتیاط عمل کنند.

نگاهی به وضعیت تولید و تقاضا در ایران

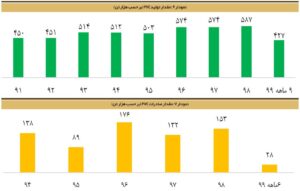

تولید محصول پیویسی در ایران از سال ۱۳۴۵، توسط پتروشیمی آبادان آغاز شد. تولید داخل کشور حدود ۵۸۷ هزار تن و تقاضای داخلی کشور معادل ۴۲۰ هزار تن در سال است که توسط شرکتهای پتروشیمی غدیر، اروند، آبادان و بندر امام تأمین میشود. در این رابطه، مازاد بر نیاز داخل به صادرات اختصاص مییابد. ایران حدود ۷۰ درصد از پیویسی تولیدی خود را مصرف و بین ۲۵ تا ۳۰ درصد از آن را صادر میکند. طبق آخرین گزارشهای منتشرشده، ایران در ۹ ماهه سال ۱۳۹۹، ۴۲۷ هزار تن پیویسی تولید کرده و طی ۶ ماهه اول سال مذکور ۲۸ هزار تن صادرات داشته است.

تولیدکنندگان پیویسی در ایران

زیرمجموعههای فارس: اروند و بندر امام

هر دو شرکت جزو شرکتهای فرعی صنایع پتروشیمی خلیج فارس محسوب میشوند. پتروشیمی اروند واقع در آبادان با ظرفیت تولید ۳۴۰ هزار تن پیویسی و ۶۰۰ هزار تن سودکاستیک، بزرگترین تولیدکننده این دو محصول در ایران است. پیویسی تولیدی در این شرکت در دو نوع سوسپانسیون و امولسیون و ردههای مختلف با استفاده از مواد اولیه اصلی شامل نمک و اتیلن تولید میشود.

زیرمجموعههای تاپیکو: غدیر و آبادان

پتروشیمی غدیر تقریباً ۴۰ سال بعد از پتروشیمی آبادان در سال ۱۳۸۸ در بندر ماهشهر به بهرهبرداری رسید. پیویسی تنها محصول تولیدی پتروشیمی غدیر محسوب میشود. ظرفیت اسمی تولید این شرکت ۱۲۰ هزار تن است و حدود ۱۱۵ هزار تن پیویسی سوسپانسیون از طریق کلر و اتیلن دریافتی تولید میشود. فرسودگی واحدهای مختلف پتروشیمی آبادان طی سالهای اخیر، عدم امکان تأمین خوراک و در نهایت آتشسوزی واحد ۶۰۰ تولید EDC آن سبب شده است پتروشیمی آبادان همواره پایینتر از ظرفیت خود کار کرده و عملیات آن با زیان مواجه باشد.

ظرفیتهای پیویسی در ایران

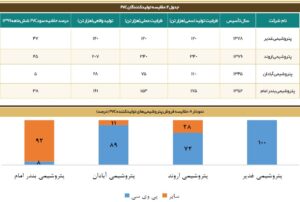

چهار تولیدکننده پیویسی، شرکتهای پتروشیمی اروند، پتروشیمی بندر امام، پتروشیمی غدیر و پتروشیمی آبادان هستند که در مجموع ۷۴۵ هزار تن ظرفیت تولید دارند و به ترتیب ۴۶ درصد، ۲۳ درصد، ۱۶ درصد و ۱۵ درصد از ظرفیت تولید این محصول را به خود اختصاص دادهاند.

مقایسه شرکتها

در جدول ۲ بهمنظور مقایسه شرکتهای پتروشیمی تولیدکننده PVC، ظرفیت تولید اسمی، عملی و واقعی هر یک، به همراه درصد حاشیه سود آنها آورده شده است.

موانع ورود به صنعت

چهار مانع اصلی برای ورود به صنعت عبارتند از: بزرگ بودن مقیاس، میزان دسترسی به خوراک، نیازمندیهای سرمایهای و دسترسی به آخرین فناوری که هر یک در ادامه توضیح داده میشود.

۱- بزرگ بودن مقیاس: شرکتی که در این صنعت فعالیت میکند باید بزرگمقیاس باشد که این موضوع مانعی برای ورود شرکتهای تازهوارد رقیب است.

۲- میزان دسترسی به خوراک: شرکتها باید در منطقه جغرافیایی مطلوب باشند. تأسیس واحدهای جدید در کشوری که منابع محدود دارد، منجر به بهای تمامشده بالا میشود و صرفه اقتصادی ندارد.

۳- نیازمندیهای سرمایهای: خرید، نصب و راهاندازی تأسیسات پتروشیمی نیازمند سرمایهگذاری عظیم است. این موضوع مانعی جدی برای ورود شرکتها به این حوزه است.

۴- دسترسی به آخرین فناوری: دستیابی به فناوری و ماشینآلات و اخذ مجوزهای تولید محصولات از جمله پیویسی دارای پیچیدگیهای بالایی است.

چه سودآوری در انتظار شرکتهای صنعت خواهد بود؟

تولید و فروش شرکتهای صنعت روند تقریباً باثباتی دارد و بر همین اساس، برای پیشبینی تولید شرکتها میزان آن با توجه به عملکرد سال ۱۳۹۹ آنها پیشبینی شده است. قابلذکر است، حادثه آتشسوزی تیرماه ۱۳۹۷ در واحد ۶۰۰ تولید EDC پتروشیمی آبادان موجب ایجاد وقفه در تولیدات شرکت شد، اما با بازسازی این واحد، شرکت به سطح تولید قبل از آتشسوزی رسیده است که این موضوع بر افزایش درآمد شرکت تأثیر زیادی خواهد داشت. پتروشیمی آبادان روزانه ۲۲۰ تن EDC تولید میکند و در صورت کمبود، آن را از منابع خارجی خریداری میکند. شرکت پس از نصب گازکوب و تسهیل ورود گاز خوراک به فرآیند تولید، میتواند روزانه در حدود ۲۲۰ تن گاز خوراک دریافت کند. بر همین اساس، تولید شرکت برای سال ۱۴۰۰ برابر با ۵۴ هزار تن PVC در نظر گرفته شده است. همچنین، تولید پتروشیمی اروند معادل ۳۰۰ هزار تن انواع PVC پیشبینی شده است. قیمت پیویسی صادراتی ایران با توجه به مباحث مطرحشده در قسمت قبلی، برای سال ۱۴۰۰ بهطور متوسط یک هزار و ۲۵۰ دلار فرض شده است. نرخ خرید ماده اولیه با در نظر گرفتن صعود قیمت محصولات پتروپالایشی در مدت اخیر، با نرخ نفت اوپک ۶۵ دلاری برای یک سال آینده برآورد شده است. بر همین اساس، نرخ اتیلن جنوب شرق آسیا یک هزار دلار در نظر گرفته شده است. نرخ دلار برای خرید ماده اولیه و فروش صادراتی طی یک سال آینده بهطور متوسط ۲۲ هزار و ۵۰۰ تومان لحاظ شده است.

با توجه به این توضیحات، صورت سود و زیان کارشناسی شرکتهای صنعت مطابق جدول ۳ خواهد بود.

با در نظر گرفتن درصد تقسیم سود این شرکتها در سالهای اخیر و همچنین ضریب بتای سهساله، در حال حاضر نسبت قیمت به درآمد شغدیر و شپترو در حدود ۵ واحد ارزیابی میشود. اروند نیز در آستانه عرضه اولیه است که میتواند ارزش بازار حدوداً ۲۵ هزار میلیارد تومان داشته باشد.

کاهش شدت تحریمها و تسهیل دسترسی به بازار بینالمللی از حیث مشتری و از حیث تکنولوژی، چشمانداز مثبت رشد اقتصادی برای سال آتی، امکان اجرای استراتژی توسعه پاییندستی در زنجیره ارزش، تقسیم سود حداکثری، کشش بالای سودآوری به قیمت جهانی دلار و همچنین این موضوع که محصول موردبررسی در مدت اخیر یکی از بیشترین افزایش قیمتها را در بازارهای جهانی داشته است، از بزرگترین پتانسیلهای این شرکتها محسوب میشوند. از طرفی، سرکوب قیمت ارز، آزادسازی و افزایش قیمت خوراک و یوتیلیتی و تشدید قوانین سختگیرانه و استانداردهای زیستمحیطی (در ایران و در دنیا)، احتمال کاهش قیمت PVC را تقویت میکنند. تولید با خوراک مایع و خرید EDC در مواقعی از سال (نداشتن زنجیره کامل) نیز از ریسکهای این شرکتها هستند.