دهه ۲۰۳۰، دهه جهانی آلومینیوم

آلومینیوم فلزی نرم و سبک با استحکام قابلقبول و ظاهری نقرهای خاکستری است. چکشخور و انعطافپذیر بوده و بهراحتی خم میشود و مقاومت خوبی در برابر زنگزدگی و پوسیدگی دارد. وزن آلومینیوم تقریباً یکسوم فولاد یا مس است. این عنصر غیر مغناطیسی، دومین فلز چکشخور و ششمین فلز انعطافپذیر در سطح جهان است. آلومینیوم بیشترین نرخ رشد مصرف را در میان فلزات در طی سه دهه اخیر دارا بوده، کاربردیترین فلز بعد از آهن است و تقریباً در تمامی بخشها بهخصوص صنایع حملونقل، ساختوساز، بستهبندی و صنایع برقی دارای اهمیت میباشد. آلومینیوم بینهایت قابلیت بازیافت دارد و این امر آن را به یکی از بازیافتشدهترین فلزات در جهان تبدیل کرده است. بیش از ۹۰ درصد آلومینیوم مورداستفاده در برنامههای کاربردی خودرو و ساختوساز بازیافت میشود که این امر باعث ایجاد اقتصاد حلقه بسته میشود. تولید آلومینیوم ثانویه به ۹۵ درصد انرژی کمتری نسبت به تولید اولیه آلومینیوم نیاز دارد و ازهمینرو به آلومینیوم بانک انرژی لقب دادهاند.

روش تولید

فرآیند استخراج آلومینیوم نسبت به سایر فلزات کمی پیچیدهتر است. آلومینیوم در طبیعت به مقدار زیادی در سنگهای معدنی با نام بوکسیت یافت شده و در سه مرحله تولید میشود. مرحله نخست استخراج بوکسیت و سپس استحصال آلومینا از بوکسیت و سپس فرآیند احیا است. سنگ بوکسیت در فرآیندی با استفاده از روش شیمیایی در کارخانههای تولید آلومینا به اکسید آلومینیوم یا آلومینا تبدیل میشود. در این فرآیند از ۴ تن بوکسیت، ۲ تن پودر آلومینا به دست آمده و از این مقدار یکتن فلز آلومینیوم استحصال میشود. آلومینیوم استحصالشده بهصورت مذاب، شمش، اسلب، بیلت و… در اختیار صنایع پاییندست قرار میگیرد و با استفاده از عملیات ریختهگری، نورد یا اکستروژن تبدیل به محصولات مختلف میشود. این محصولات پس از پایان عمر مفید خود به قراضههای آلومینیومی تبدیل شده، دوباره ذوب میشوند و در صنایع مختلف مورد استفاده قرار میگیرند، بنابراین میتوان گفت فلز آلومینیوم جزو عناصر دوستدار محیط زیست است. در شکل ۱ زنجیره ارزش آلومینیوم را مشاهده میکنید.

ذخایر و تولیدکنندگان بوکسیت و آلومینا در جهان

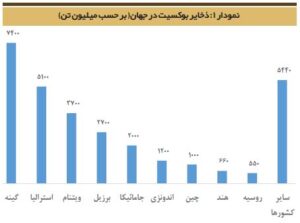

ذخایر جهانی بوکسیت بالغ بر ۳۰ میلیارد تن میباشند و بیش از نیمی از ذخایر بوکسیت در چهار کشور گینه، استرالیا، ویتنام و برزیل قرار گرفته است. ذخیره بوکسیت ایران کم و در حدود ۳۴ میلیون تن است که تقریباً ۰/۱ درصد از کل ذخایر بوکسیت دنیا را به خود اختصاص داده است. نمودار ۱ وضعیت ذخایر بوکسیت در جهان را نشان میدهد.

در سال ۲۰۱۹ در جهان مجموعاً ۳۶۷ میلیون تن بوکسیت و ۱۳۳ میلیون تن آلومینا تولید شد. استرالیا، گینه و چین بزرگترین تولیدکنندگان بوکسیت و از طرف دیگر چین، استرالیا و برزیل بزرگترین تولیدکنندگان آلومینا در جهان میباشند. اطلاعات مربوط به بزرگترین کشورهای تولیدکننده بوکسیت و آلومینا و همچنین حجم تولیدشان را در دو نمودار ۲ و ۳ مشاهده میکنید.

وضعیت صنعت آلومینیوم در جهان

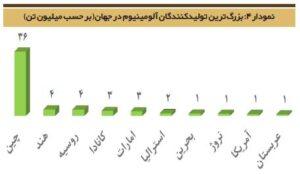

ظرفیت تولید جهانی آلومینیوم از ۷۷ میلیون تن در سال ۲۰۱۸ میلادی با رشد ۹۰۰ هزار تنی به ۷۷ میلیون و ۹۰۰ هزار تن در سال ۲۰۱۹ افزایش یافت. از این میزان افزایش ۴۹۰ هزار تن متعلق به بحرین و ۴۰۰ هزار تن نیز مربوط به رشد ظرفیت تولید آلومینیوم در چین است. ظرفیت تولید آلومینیوم چین از ۴۴ میلیون در سال ۲۰۱۸ میلادی به ۴۴ میلیون و ۴۰۰ هزار تن در سال ۲۰۱۹ افزایش یافته و این کشور همچنان در جایگاه نخست جهانی در زمینه ظرفیت تولید این فلز ایستاده است. همچنین طی سال گذشته میلادی، هند با ظرفیت تولید ۴ میلیون و ۶۰ هزار تنی دومین کشور برتر جهان در این زمینه بوده است. طی مدت یادشده، روسیه با ۳ میلیون و ۹۰۰ هزار تن و کانادا با ۳ میلیون و ۲۷۰ هزار تن ظرفیت تولید آلومینیوم رتبههای سوم و چهارم جهان را به خود اختصاص دادند. در سال ۲۰۱۹، تولید اولیه آلومینیوم در جهان بیش از ۶۴/۴ میلیون تن تخمین زده شد. چین با ۳۶ میلیون تن و سهم ۵۶ درصدی از تولید بزرگترین تولیدکننده جهان بوده و پسازآن با اختلاف زیاد هند، روسیه و کانادا قرار دارند.

شرکتهای مهم تولیدکننده آلومینیوم جهان عبارتاند از: روسال (روسیه)، چالکو (چین)، آلکو (آمریکا) و آلکان (کانادا) که این چهار شرکت در بیش از ۴۰ کشور جهان فعال هستند. در سمت مصرف نیز چین با سهم ۵۷ درصدی از مصرف، بزرگترین مصرفکننده آلومینیوم جهان میباشد و سهم مصرف سایر مناطق جهان را نیز در نمودار ۵ مشاهده میکنید.

چشمانداز عرضه و تقاضای آلومینیوم

با توجه به عملکرد بسیار خوب چین در احیای فعالیتهای اقتصادی در نیمه دوم ۲۰۲۰، انتظار میرود تقویت تقاضا در بخشهای کلیدی مصرفکننده آلومینیوم ازجمله ساختوساز و زیرساختها، جهش تقاضای ۷/۲ درصدی را در صنعت این محصول در ۲۰۲۱ به همراه داشته باشد. برنامه چهاردهم توسعه پنج ساله چین بر کاهش مصرف انرژی در استان «اینرمنوگلیا ۱» تأکید داشته است. در سمت عرضه، تولید چین انتظار میرود ۴/۵ درصد افزایش پیدا کرده و به ۳۸/۷ میلیون تن برسد. تولید جهانی نیز بر اساس ارزیابی این مؤسسات، ۳/۸ درصد رشد خواهد کرد و به ۶۷/۷ میلیون تن خواهد رسید و بازار این محصول با مازاد عرضه ۱/۸ میلیون تنی مواجه خواهد شد (مازاد عرضه در ۲۰۲۰، معادل ۳/۸ میلیون تن ارزیابی شده است). بنابراین، انتظار میرود افزایش تولید مانعی در مقابل افزایش قیمت ناشی از بهبود وضعیت اقتصاد جهانی و تقویت تقاضا در چین شود. همچنین تنشهای تجاری بین آمریکا و چین از سال ۲۰۱۸ موضوع اصلی در بازار کامودیتیها ازجمله آلومینیوم بوده است. انتظار نمیرود که با ریاست جمهوری بایدن، محدودیتهای تجاری و تعرفهها به حالت قبل از تنشهای بازگردد. روابط تجاری بیثبات آمریکا و چین، یک ریسک برای بازار کامودیتیها بهحساب میآید و چشمانداز آنها را تاحدی مبهم میکند. برای بررسی چشمانداز بازار این محصول باید به عواملی ازجمله اثرات ویروس کرونا نیز توجه کرد. اگرچه پیشرفت قابلتوجهی در زمینه واکسیناسیون در حال انجام است، اما با یک برنامه واکسیناسیون جهانی، در کوتاهمدت فاصله دارد.

چشمانداز قیمت آلومینیوم

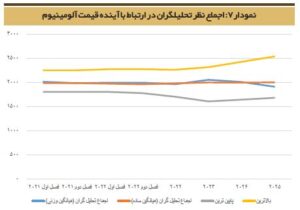

قیمت آلومینیوم در پنج سال گذشته در یک روند خنثی و در محدوده ۱٫۵۰۰ تا ۲٫۵۰۰ دلاری بوده و میانگین پنج ساله ۱٫۸۸۰ دلاری داشته است. میانگین نرخ فروش آلومینیوم در آوریل سال گذشته میلادی و با همهگیری کرونا ۱٫۴۵۷دلار به ازای هر تن گزارش شده است. این رقم پایینترین میانگین نرخ از سال ۲۰۱۵ تاکنون بوده است؛ اما اکنون نرخ فروش آلومینیوم بالای ۲٫۳۰۰ دلار گزارش میشود. درواقع بهای کنونی شمش آلومینیوم در بورس فلزات لندن حدود ۵۰ درصد بالاتر از پایینترین نرخ این فلز در ۵ سال گذشته است. در اغلب روزهای سال جاری میلادی آلومینیوم در کانال ۲٫۰۰۰ دلاری معامله شده است. نرخ فروش آلومینیوم در بورس فلزات لندن از ابتدای سال ۲۰۲۱ میلادی تا نخستین روز ماه آوریل، رشد بالای ۱۰ درصدی را تجربه کرده است. در همین حال رکورد فروش شمش آلومینیوم با نرخ ۲٫۲۶۰ دلار به ازای هر تن نیز در ماه آوریل ثبت شد.

دلایل متعددی برای این روند صعودی یاد میشود که از مهمترین آنها میتوان به رشد و بهبود تقاضا از ضربه کرونا در سطح جهانی و تلاش برای کاهش آلایندگی از سوی اقتصادهای بزرگ جهان اشاره کرد. چین بهعنوان بزرگترین تولیدکننده آلومینیوم جهان در نظر دارد برنامههای متعددی را برای توسعه هوای پاک اجرایی کند. ازآنجاکه تولید شمش آلومینیوم در رده صنایع انرژیبر قرار دارد، اگر این اهداف به مرحله اجرا برسد تأثیر بسزایی بر روند عرضه و تقاضای آلومینیوم در بازار جهانی خواهد داشت. همچنین لازم به ذکر است که تقاضای فصلی برای خرید آلومینیوم چین در ۳ ماهه دوم سال جاری میلادی به اوج خود میرسد و همچنین انتظار میرود بسته مالی ۲ تریلیون دلاری بایدن نیز زمینه رشد تقاضا برای فلزات اساسی ازجمله آلومینیوم را فراهم کند. با وجود فاکتورهای مثبتی که زمینهساز رشد قیمت آلومینیوم بودهاند باید به عواملی منفی همچون احتمال عرضه ۵۰۰ هزار تن شمش آلومینیوم از ذخایر دولتی چین به بازار و همچنین بالاتر رفتن سطح موجودی انبارهای فلزات لندن اشاره کرد. در نمودار ۷، اجماع نظر تحلیلگران ۴۶ مؤسسه مالی معتبر در مورد آینده قیمت این فلز را مشاهده میکنید.

طبق برنامه جامع جهانی که در اوایل دهه گذشته تدوین شده است دهه ۲۰۳۰ تا ۲۰۴۰ در جهان دهه آلومینیوم خواهد بود (دهه حاضر (۲۰۳۰ – ۲۰۲۰) دهه مس نام گرفته بود)، در حال حاضر در دنیا تکنولوژی فرآوری آلومینیوم با قیمت مناسب وجود ندارد، به همین دلیل امکان مصرف انبوه این فلز نیست، اما پیشبینی میشود در دهه آینده کشورهای پیشرو در این صنعت به این تکنولوژی دست یابند و شاهد رشد مصرف و قیمت این فلز باشیم.

چین نیز یکی از تولیدکنندگان مطرح جهان در این صنعت میباشد که پیشبینی میشود تا سال ۲۰۳۵ جزو سه تولیدکننده برتر آلومینیوم در جهان باشد و بعدازآن به علت سیاستهای کنترل آلودگی هوا و با توجه به اینکه این صنعت جزو آلودهکنندهترین صنایع میباشد به سمت سبز کردن این صنعت پیش برود.

وضعیت صنعت در خاورمیانه

در حال حاضر در حدود ۱۰ درصد از ظرفیت تولید آلومینیوم در منطقه خاورمیانه محقق شده است و برخلاف سایر صنایع فلزی و معدنی، کشورهای عربی حاشیه خلیج فارس با توجه به انرژیبر بودن تولید آلومینیوم و داشتن مزیت گاز ارزان به شکل فعالی در این صنعت فعالیت میکنند. بهطوری که امارات متحده عربی با تولید ۲/۷ میلیون تن، رتبه پنجم جهانی را داشته و طرح توسعه جهت افزایش ظرفیت به ۴ و سپس به ۱۰ میلیون تن رسیده و رسیدن به رتبه دوم را در دست اجرا دارد. بحرین طی ۳ سال تولید خود را از ۹۰۰ هزار تن به حدود ۱/۵ میلیون تن رسانده و به جایگاه هفتم رسیده است. عربستان سعودی با در اختیار داشتن رتبه یازدهم طرحهای توسعهای بزرگی را در دست مطالعه و اجرا دارد. قطر بهسرعت به توسعه ظرفیت تولید خود میافزاید و هماکنون بیش از ۶۰۰ هزار تن آلومینیوم تولید میکند. میزان تولید عمان ۳۸۰ هزار تن در سال است و ایران در کنار عمان در رتبه نوزدهم تولید آلومینیوم قرار دارد. ایران در سال ۱۹۷۲ بالغ بر ۳۰ درصد تولید منطقه را در اختیار داشت ولی با عدم توسعه ظرفیت تولید کشور در سالهای متمادی این سهم در سال ۱۹۹۳ به ۱۶ درصد، در سال ۲۰۰۵ به ۱۱ درصد و در سال ۲۰۱۸ به ۶ درصد کاهش یافت.

پیشبینی میگردد به دلیل مزیت گاز و طرحهای توسعهای که کشورهای حاشیه خلیج فارس دارند تا ۱۰ سال آینده در حدود ۴۰ درصد از تولید آلومینیوم جهان در کشورهای حاشیه خلیج فارس صورت پذیرد. امارات و بحرین به ترتیب با تولید ۴ و ۱/۵ میلیون تن شمش آلومینیوم جزو بزرگترین تولیدکنندگان جهان به شمار میآیند که با توجه به طرحهای توسعه این کشورها پیشبینی میشود که تا سال ۲۰۳۵ به اولین و سومین کشورهای تولیدکننده آلومینیوم در جهان تبدیل شوند. کشور امارات برنامه دارد تا سال ۲۰۳۵ به تولید ۲۰ میلیون تن آلومینیوم دست پیدا کند.

نگاهی به وضعیت تولید محصول در ایران

کشور ایران جزو اولین تولیدکنندگان شمش آلومینیم در خاورمیانه است. تولید آلومینیوم در ایران از سال ۱۳۵۱ با ایجاد کارخانه آلومینیوم اراک آغاز گردید. سپس کارخانه آلومینیوم المهدی و هرمزال به مجموعه تولید کشور افزوده شدند. در سالهای دهه ۸۰ و ۹۰ تولید شمش آلومینیوم کشور بر پایه همین ۳ کارخانه و با ظرفیت اسمی مجموعاً حدود ۴۵۰ هزار تنی پیش رفت و از سال ۸۹ در همه سالها بهجز سال ۹۱ و ۹۸ تولید ۳۰۰ تا ۳۵۰ هزار تنی را داشتیم. تا اینکه نهایتاً با راهاندازی کارخانه آلومینیوم جاجرم (متعلق به شرکت آلومینای ایران) در سال ۹۸ با ظرفیت ۴۰ هزار تنی و راهاندازی فاز نخست آلومینیوم جنوب (متعلق به ایمیدرو) در سال ۹۹ با ظرفیت ۳۰۰ هزار تنی شاهد رشد در ظرفیت تولید شمش آلومینیوم کشور شدیم. ضمن اینکه با راهاندازی فاز دوم آلومینیوم جنوب نیز با ظرفیت ۶۰۰ هزار تن ظرفیت در سالهای دورتر تولید آلومینیوم در ایران میتواند به بیش از ۱/۳ میلیون تن در سال برسد. در جدول ۱ وضعیت شرکتهای تولیدکننده آلومینیوم اولیه در ایران قرار داده شده است.

بررسی آمار واردات و صادرات شمش آلومینیوم در سالهای گذشته نشان میدهد که متوسط مصرف شمش آلومینیوم کشور ۳۰۰ تا ۳۵۰ هزار تن در سال متغیر است. بنابراین به نظر میرسد همزمان با راهاندازی طرح آلومینیوم جنوب و افزایش تولید آلومینیوم ایران شاهد رشد قابلملاحظه در صادرات زنجیره آلومینیوم در سال ۱۴۰۰ و سالهای بعد باشیم. طی دوازده ماهه سال ۹۹ مجموع تولید شرکتهای ایرالکو، المهدی-هرمزال، آلومینیم جاجرم و آلومینیوم جنوب به ۴۴۶ هزار و ۸۴۲ تن رسیده، این در حالی است که میزان تولید سال پیش از آن معادل ۲۷۵ هزار و ۷۱۶ تن ثبت شده است. طی ۱۱ ماهه ابتدای امسال، ۱۴۸ هزار تن انواع آلومینیوم از کشور صادرشده که ارزشی بالغ بر ۲۷۱ میلیون دلار داشته و رشد ۱۵۵ درصدی وزنی و ۱۴۳درصدی ارزشی دارد. چین با سهم ارزشی ۳۷ درصد مقصد اول صادرات زنجیره آلومینیوم ایران در سال ۱۳۹۹ بوده و رتبههای بعدی ترکیه با ۳۳ درصد، هند ۱۶درصد، عراق ۷ درصد و افغانستان ۳ درصد میباشد. سرانه مصرف آلومینیوم ایران در ۱۰ سال گذشته در محدوده ۴/۵ کیلوگرم در نوسان بوده و سالبهسال فاصله آن از میانگین جهانی در حال افزایش است. در حال حاضر میانگین سرانه مصرف آلومینیوم در جهان حدود ۹ کیلوگرم است. پیشبینی میشود مصرف جهانی آلومینیوم در ۲۱ سال آینده از میزان سرانه فعلی به ۱۱ کیلوگرم افزایش یابد.

دو چالش اساسی در تولید آلومینیوم کشور، ماده اولیه و انرژی

بر اساس چشمانداز افق ۱۴۰۴، ایران باید به ظرفیت تولید ۱/۵ میلیون تن آلومینیوم برسد، اما چالشهایی در برابر این صنعت قرار دارد. در زمینه تولید آلومینا با توجه به اینکه معدن بوکسیت بزرگ و پرعیاری در کشور نداریم، تنها یک پالایشگاه تولید آلومینا در جاجرم متعلق به شرکت آلومینای ایران است که از سنگ بوکسیت آلومینا تولید میکند، ظرفیت این شرکت برای تولید آلومینا حدود ۲۴۰ تا ۲۵۰ هزار تن در سال است. ۸۰ هزار تن از پودر آلومینای تولیدی در کارخانه تولید فلز آلومینیوم به مصرف میرسد و ۱۶۰ هزار تن به سایر کارخانههای ایران ازجمله ایرالکو، المهدی و سالکو ارسال میشود. لذا میتوان گفت با توجه به بهرهبرداری سالکو و افزایش ظرفیت تولید آلومینیوم در کشور که به ۸۰۰ هزار تن رسیده است، به یک میلیون و ۶۰۰ هزار تن آلومینا یا ۴ میلیون تن بوکسیت نیاز داریم تا صنعت آلومینیوم کشور با ظرفیت کامل کار کند. درحالیکه که در حال حاضر کشور به دلیل تأمین مواد اولیه ازجمله آلومینا و پترولیوم کک به مشکلات عدیدهای روبهرو است. ازجمله مشکلات موجود میتوان به نرسیدن مواد اولیه به دلایل مختلف ازجمله تحریمها و همچنین خرید این مواد از طریق واسطهها، بدون قرارداد بلندمدت و با قیمتهای بسیار بالاتر از نرخ جهانی اشاره کرد.

برآوردهای انجامشده از سهم حدود ۳۲ درصدی هزینه برق در هزینههای تولید آلومینیم در جهان حکایت دارد. در ایران با اینکه به دلیل برق ارزان، سهم برق حدود ۱۱ درصد هزینه تولید میباشد اما عدم توجه به تأمین برق پایدار میتواند مشکلاتی را برای این صنعت به وجود آورد. در برخی مواقع مانند طرح آلومینیوم هرمزال، برق بهموقع و بهاندازه تأمین نشده است و در برخی موارد دیگر به دلیل هزینههای برق، شرکتی مانند آلومینیوم المهدی با تهدیدهای قطع برق روبرو بوده است. تجربیات خارجی نشان میدهد که واحدهای آلومینیومی باید نیروگاه اختصاصی در کنار خطوط تولید خود داشته باشند و به صرفه ناشی از مقیاس توجه کنند. لذا میتوان گفت که برای رساندن سالکو به ۱ میلیون تن نیاز به راهاندازی نیروگاه برق نیازی اساسی میباشد.

وضعیت شرکتهای تولیدکننده محصولات آلومینیومی در بازار سرمایه

در بازار اول و دوم بورس و فرابورس ۳ شرکت آلومینیوم ایران، نورد آلومینیوم و الومراد در صنعت حضور دارند. سهام شناور این گروه بهطور متوسط ۲۵ درصد است. در یک سال اخیر این گروه بهطور متوسط بازدهی ۱۳۲ درصدی داشته است. این در حالی است که بازده بازار بورس و فرابورس در این مدت ۶۵ درصد ثبت شده است. در یک سال اخیر فنوال بازدهی کمتر از شاخص کل به ثبت رسانده است. بتای ۳۶ ماهه صنعت عدد ۰/۸ است. شرکتهای این صنعت تقسیم سود حدوداً ۱۵ درصدی دارند. سایر اطلاعات مقایسهای صنعت در جدول ۲ به نمایش درآورده شده است.

وضعیت سودآوری فایرا

شرکت آلومینیوم ایران که بهاختصار ایرالکو نامیده میشود بهعنوان اولین تولیدکننده شمشهای آلومینیوم در ایران در کیلومتر ۵ جاده اراک تهران واقع گردیده است. موضوع تأسیس کارخانه ایرالکو در سال ۱۳۴۶ به تصویب هیئت دولت رسید. اقدامات مربوط به نصب تأسیسات و ساختمان از سال ۱۳۴۸ آغاز گردید و در سال ۱۳۵۱ با دو خط تولید و ظرفیت ۴۵ هزار تن در سال مورد بهرهبرداری قرار گرفت. پس از پیروزی انقلاب اسلامی و افزودن سه خط دیگر به پروسه تولید، ظرفیت تولید آلومینیوم اولیه به ۱۲۰ هزار تن در سال رسید و با بهرهبرداری از خطوط با تکنولوژی جدید و خروج ۲ خط قدیمی به ۱۷۷/۵ هزار تن در سال ۱۳۸۶ رسید که شامل انواع شمشها بهصورت تی بار، هزار پوندی، آلیاژهای ریختهگری، بیلت، اسلب و… میباشد. این شرکت در سال ۱۳۷۵ به سهامی عام تبدیل شد و در همان سال در بورس اوراق بهادار پذیرش شد. شرکت صنایع آلوم رول نوین و شرکت روانگداز پردیس با مالکیت ۱۱ و ۱۰ درصدی سهامداران عمده شرکت هستند و حدود ۳۰ درصد از سهام شرکت نیز در اختیار شرکتهای استانی سهام عدالت قرار دارد.

در نمودار ۸ تغییرات سود خالص شرکت در سالیان اخیر ملاحظه میشود. همانگونه که مشاهده میشود شرکت از ثبات نسبی مقدار فروش برخوردار بوده و در سالهایی که نرخ دلار و قیمت جهانی افزایش داشته است، سود شرکت نیز روندی صعودی طی کرده است.

در جدول ۳ مهمترین مفروضات سودآوری شرکت برای سال ۱۴۰۰ ارائه شده است.

با توجه به مفروضات ارائه شده شرکت سودآوری ۲٫۰۰۰ میلیاردی و ۲٫۳۰۰ میلیاردی برای سال ۹۹ و ۱۴۰۰ خواهد داشت که با سرمایه ۹۶۰ میلیاردی فعلی، معادل ۲۰۴ و ۲۴۶ تومان سود به ازای هر سهم محقق خواهد شد. در جدول ۴ تحلیل حساسیت سود هر سهم شرکت به نرخ دلار نیما و نرخ LME ارائه شده است.

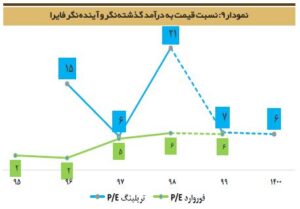

در نمودار ۹، تغییر نسبت قیمت به درآمد شرکت قبل و بعد از مجمع به نمایش درآمده است. برای محاسبه پی بر ای تریلینگ از تقسیم قیمت قبل از مجمع به سود سال مالی گذشته (که مجمع آن برگزار خواهد شد) استفاده شده است و برای محاسبه پی بر ای فوروارد از نسبت قیمت بعد از مجمع به سود سال مالی که شرکت در آن قرار دارد استفاده شده است.

در حال حاضر پی بر ای فایرا در حدود ۶ واحد بهصورت آیندهنگر پیشبینی میشود.

از پتانسیلهای شرکت میتوان دسترسی به برق ارزان نسبت به رقبا، افزایش قیمت جهانی در مدت اخیر، داشتن طرح توسعه، احتمال کاهش تحریمها و پیشپرداختهای مناسب شرکت اشاره داشت. از ریسکهای احتمالی میتوان به نحوه مدیریت شرکت در سالیان اخیر، بالا بودن نرخ خرید محصولات، افزایش اخیر قیمت برق مصرفی، عدم ریزش همپای شاخص بورس و داشتن بند حسابرس که ممکن است تا ۳۰۰ میلیارد تومان سود را کاهش دهد اشاره کرد.

وضعیت سودآوری صنعت

به طریق مشابه و با مفروضاتی مشابه با فایرا سودآوری فنوال و فمراد نیز محاسبه شده است که صورت سود و زیان این سه شرکت مطابق با جدول ۵ خواهد بود.