نگاهی به بازار جهانی و داخلی صنعت متانول و چشمانداز آن

ظرفیت تولید متانول در جهان

ظرفیت جهانی تولید متانول در سال ۲۰۱۹ میلادی، تقریباً ۱۴۶ میلیون تن بوده که ۱۸/۷ میلیون تن از آن در خاورمیانه قرار دارد. حجم تولید جهانی متانول در این سال ۹۷/۹ میلیون تن و تولید واقعی متانول خاورمیانه ۱۷/۱ میلیون تن بوده است که نسبت به سال ۲۰۱۸ میلادی، رشد ۱۲/۵ درصدی را ثبت کرده است. کشور چین با ظرفیت تولید ۶۷/۷ میلیون تن، بزرگترین تولیدکننده متانول در جهان است که سهم ۴۶ درصدی از تولید جهان را دارد. تولید واقعی کشور چین، ۳۸/۵ میلیون تن است.

انتظار می رود تا سال ۲۰۳۰ میلادی، ظرفیت تولید متانول در جهان به ۳۱۱ میلیون تن افزایش پیدا کند. بازار جهانی متانول در سال ۲۰۲۰ میلادی، ۲۰/۴ میلیارد دلار ارزیابی شده و انتظار می رود تا سال ۲۰۲۵ میلادی با رشد ۵/۵ درصدی همراه شده و به ۲۶/۶ میلیارد دلار برسد.

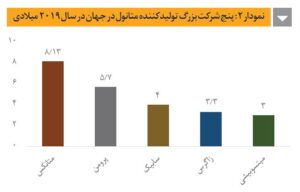

شرکت متانکس بزرگترین تولیدکننده متانول در جهان است. ظرفیت تولید متانول تمامی کارخانههای این شرکت ۸/۱۳ میلیون تن بوده است که سهم ۶ درصدی از ظرفیت تولید جهانی را به خود اختصاص داده است. پتروشیمی زاگرس پنجمین تولیدکننده بزرگ جهان است که تقریباً سهم ۲ درصدی از ظرفیت اسمی تولید جهان و سهم ۳ درصدی از تولید واقعی را داراست.

چشم انداز عرضه و تقاضای متانول

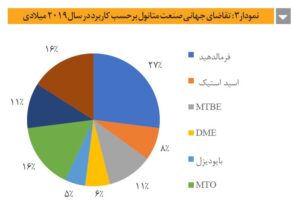

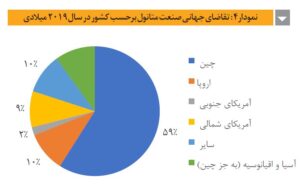

بررسیها حاکی از آن است که با شیوع ویروس کرونا، تقاضای جهانی متانول با افت ۴ میلیون تنی مواجه شده و به ۷۸ میلیون تن رسیده است. تقاضای متانول در سال ۲۰۱۹ میلادی با رشد سالانه ۴/۴ درصد طی ۵ سال به ۸۳ میلیون تن رسید. چین با دارا بودن سهم ۵۹ درصدی از تقاضای جهانی، بزرگترین مصرفکننده متانول در جهان است. مصرف متانول چین در سال ۲۰۱۹ میلادی، تقریباً ۴۸/۶ میلیون تن بوده است که حدود ۱۰ میلیون تن آن از طریق واردات تأمین شده و مابقی آن تولید داخلی بوده است. بزرگترین بخشهای مصرفکننده این محصول، صنعت فرمالدهید، اسید استیک وMTO به ترتیب با سهمهای ۲۷ درصد، ۱۶درصد و ۱۶ درصد است.

تقاضای جهانی متانول انتظار میرود تحت تأثیر شیوع کرونا در میانمدت (۲۰۱۹ تا ۲۰۲۲ میلادی) ۵ درصد رشد کند اما با توجه به سرمایهگذاری محدود انتظار میرود ظرفیت عرضه تا سال ۲۰۲۲ میلادی رشد کمتری داشته باشد. براساس ارزیابی صورتگرفته، حدود ۵/۸ میلیون تن رشد عرضه مربوط به چین است. باتوجه به تأخیر در راهاندازی پروژهها و توقفهای برنامهریزیشده و نشده، تعادل عرضه و تقاضا میتواند تحت تأثیر قرار گیرد. در بلندمدت با توجه به ظرفیت های جدید انتظار می رود توازن عرضه و تقاضا برقرار شود.

چشمانداز قیمت متانول

متانول بر پایه گاز طبیعی و زغال سنگ تولید می شود. براساس داده های ۱۹۸۰ تا ۲۰۲۰ میلادی، قیمت متانول با قیمت این دو محصول همبستگی مثبت بالایی دارد. بنابراین برای پیش بینی قیمت متانول از روند قیمتی این دو محصول استفاده شده است.

قیمت متانول از سال ۲۰۰۰ تاکنون، در یک روند خنثی بین ۱۶۰ تا ۳۶۰ دلار، با نوسانات قابلتوجهی همراه بوده است. قیمت این محصول از اواخر سال ۲۰۱۸ میلادی به دلیل شروع جنگ تجاری آمریکا و چین و با افت قیمت نفت، روند نزولی دیگری را از قیمت ۳۴۴ دلار (فوب اروپا) آغاز کرد. با شیوع ویروس کرونا و سقوط سنگین قیمت نفت، قیمت متانول در فصل دوم سال ۲۰۲۰ میلادی به ۱۵۱ دلار افت کرد. قیمت این محصول با کنترل ویروس کرونا در چین و بازگشت اقتصاد این کشور به چرخه تولید، رشدش را آغاز کرده و در فصل سوم سال ۲۰۲۰ میلادی به محدوده ۱۹۰ دلار رسیده است.

با توجه به انتظار بر افزایش تقاضا و محدودیت عرضه، پیش بینی می شود قیمت متانول در میانمدت روند صعودی خود را حفظ کند. متوسط قیمت متانول در ۱۱ ماهه ابتدای سال ۲۰۲۰ میلادی، ۱۹۴ دلار بوده که انتظار می رود در سال ۲۰۲۱ میلادی، متوسط قیمت این محصول بر حسب فوب اروپا به ۲۲۷ دلار و بر حسب سیافآر چین به محدوده ۲۵۰ دلار برسد.

ظرفیت تولید متانول در داخل کشور و چشمانداز بازار این محصول

ظرفیت اسمی تولید متانول بعد از وارد شدن دو پتروشیمی کاوه و مرجان به مدار تولید، به ۸/۹ میلیون تن رسیده است. ۳/۳ میلیون تن آن متعلق به پتروشیمی زاگرس است که پنجمین تولیدکننده بزرگ جهان است. انتظار می رود ظرفیت تولید متانول ایران با ورود پتروشیمی کیمیای پارس خاورمیانه به مدار تولید به ۱۰/۶ میلیون تن افزایش پیدا کند. ورود پتروشیمی های بعدی نیز ظرفیت تولید ایران را به بیش از ۲۳ میلیون تن در سال ۲۰۲۴ میلادی خواهد رساند. عرضه متانول ایران طی این مدت زمان به ۱۵ میلیون تن خواهد رسید. ایران در حال حاضر سهم ۱۲ درصدی از بازار این محصول را دارد. برای اینکه ایران بتواند تمام مازاد محصول خود را به فروش برساند (۲ میلیون تن از متانول تولیدی در بازار داخلی می تواند عرضه شود) باید سهم خود را به ۲۳ درصد برساند.

باتوجه به افزایش ظرفیت قابلتوجهی که در انتظار بازار داخلی متانول است، متانول سازهای ایرانی با ریسک کاهش حاشیه سود مواجه هستند. در حال حاضر مقصد اصلی صادراتی متانول ایران، بازار چین است که انتظار می رود با افزایش ظرفیت تولید ایران، مقدار بیشتری به این کشور صادر کند. با این حال اگر برای حل مشکل تحریم های آمریکا و برنامه ریزی برای افزایش طرح های پاییندستی در داخل کشور، تمهیداتی صورت نگیرد، کاهش سود تولیدکنندگان متانول اجتناب ناپذیر است.

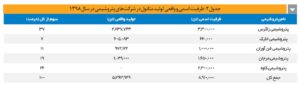

تولید واقعی ۳ تولیدکننده بورسی متانول، ۴/۳ میلیون تن بوده است. پتروشیمی زاگرس، خارک و فن آوران در مجموع ۹۱ درصد از محصول متانول معادل ۳/۸۸ میلیون از محصولشان را به خارج صادر میکنند. علت پایین بودن فروش داخلی، کم بودن مصرف کننده در صنایع پایین دستی می باشد.

وضعیت متانولسازان در بازار سرمایه

در بازار سرمایه سه شرکت پتروشیمی زاگرس، فنآوران و خارک در حال حاضر در این صنعت طبقهبندی میشوند. ارزش بازار شرکتهای مرتبط با صنعت متانول در حدود ۱/۶ درصد ارزش بازار سرمایه را تشکیل میدهد. سهام شناور این گروه به طور متوسط ۸ درصد است. همچنین در یک سال اخیر این گروه به طور متوسط بازدهی ۲۲۵ درصدی داشته است این در حالی است که بازار بورس و فرابورس در این مدت ۲۷۵ درصد بازدهی ثبت کرده است. از طرفی در بازه سهماهه، بازده صنعت ۷ درصد و بازده شاخص کل منفی ۷ درصد بوده است. هیچکدام از سهمهای این صنعت بازدهی بهتری نسبت به شاخص کل در یکسال اخیر به ثبت نرساندهاند، با این حال در بازه سهماهه و یکماه اخیر به دلیل رشد قیمت متانول در سطح جهان بازدهی خوبی این شرکتها نسبت به شاخص داشتهاند. شرکتهای حاضر در این صنعت، تقسیم سود بالایی به مانند سایر شرکتهای پتروشیمی بازار سرمایه داشتهاند و بالای ۹۱ درصد سود محققشده را تقسیم میکنند. سایر اطلاعات در جدول ۵ به نمایش درآمده شده است.

بررسی صورتهای مالی متانولسازان بورسی

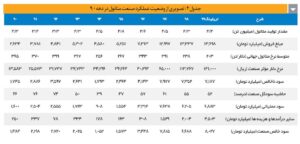

در جدول ۴ نگاهی به وضعیت عملکرد صنعت متانول در ۱۰ سال گذشته داشتهایم. همانگونه که مشاهده میشود این شرکتها به دلیل بازارهای صادراتی مناسبی که در اختیار دارند از لحاظ مقدار فروش همواره روند با ثباتی در پیش گرفتهاند و بیشتر تغییرات سودآوری به واسطه تغییر نرخهای جهانی و نرخ دلار تعریف میشود. در فاصله سالهای ۹۰ تا ۹۳ با بالا بودن نرخ جهانی، خوراک ارزان ۳ سنتی و جهش ارزی از یک هزار تومان به سه هزار تومان، سود این شرکتها تقریباً دو برابر شده است و حاشیه سود میانگین ۷۲ درصدی را داشتند. در سالهای ۹۳ تا ۹۶ به دلیل افزایش قیمت خوراک، کاهش قیمتهای جهانی و تثبیت نرخ دلار، سود این شرکتها نیز روند نزولی به خود گرفت و حاشیه سود نیز کاهش جدی داشته است. در سال ۹۶ و ۹۷ با افزایش قیمتهای جهانی، سود شرکتها عدد خوبی ثبت شد. در دو سال اخیر دو عامل سبب تثبیت سود شرکت ها شده است، کاهش نرخ جهانی متانول در کنار افزایش نرخ دلار.

چه سودآوری در انتظار شرکتهای موجود در صنعت متانول خواهد بود؟

برای پیشبینی تولید شرکتها، میزان تولید متانول در حدود سال گذشته در نظر گرفته شده است. نرخ فروش دلاری متانول با توجه به برآورد وضعیت فعلی بازار جهانی، براساس اوره ۲۶۰ دلاری CFR چین برآورد شده است. ضریب مصرف گاز طبیعی در حدود ۹۵۰ متر مکعب به ازای هر واحد تولید است . نرخ گاز طبیعی ۹ سنت برای ادامه سال جاری و ۷/۵ سنت برای سال ۱۴۰۰ لحاظ شده است. متوسط نرخ دلار نیما برای نیمه دوم سال ۹۹ برابر با ۲۴۵ هزار ریال و برای سال آتی ۲۶۰ هزار ریال است. نرخ گاز سوخت برای سال مالی آتی ۳٫۴۰۰ ریال در نظر گرفته شده است. هزینه حمل هر تن متانول صادراتی شرکتها ۵۰ دلار لحاظ شده است. در صورت کاهش تحریمها میتوان امید به کاهش این هزینه داشت. مفروضات ممکن است با توجه به وضعیت شرکتها اندکی تغییر داشته باشد. با توجه به توضیحات فوق صورت سود و زیان کارشناسی شرکتهای صنعت مطابق جدول زیر خواهد بود.

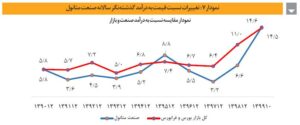

در نمودار ۷، تغییر نسبت قیمت به درآمد سالانه صنعت در سالهای اخیر در ماه اسفند به نمایش در آمده است. همانگونه که مشاهده میشود نسبت قیمت به درآمد این صنعت به طور میانگین برابر ۵/۲ واحد بوده است و در حدود یک واحد از کل بازار کمتر بوده است.

با توجه به جدول ۶، با در نظر گرفتن تقسیم سود سالهای اخیر این شرکتها و همچنین بتای سهساله میتوان نسبت قیمت به درآمد آیندهنگر این شرکتها را مطابق با جدول ۶ داشت.

همانگونه که مشاهده میشود نسبت قیمت به درآمد زاگرس و شخارک در حدود ۶ واحد قرار گرفته است که نشاندهنده ارزندگی سهام این شرکتها میباشد. شفن در سال جاری سهام تاپیکو را واگذار کرده و در حدود ۵٫۵۰۰ تومان به ازای هر سهم سود غیرعملیاتی شناسایی کرده است. همچنین این شرکت مالک ۳۳ درصدی پتروشیمی مرجان است که ظرفیت ۱/۶ میلیون تنی را دارد و ۴ درصد شخارک را دارد. نسبت قیمت به ارزش شرکتها با توجه به ظرفیت متانول همگنشده حساب شده است که با توجه به مالکیت فنآوران در شرکتهای متانولساز، نسبت ارزش بازار شرکت به ازای هر واحد متانول تولیدی شرکت برابر ۱۸ میلیارد تومان است که دلیل بالا بودن نسبت قیمت به درآمد این شرکت است.

از پتانسیلهای صنعت متانول میتوان به صادراتمحور بودن شرکت، داشتن معافیت مالیاتی صادراتی، مانده ارزی بالا، تقسیم سود حداکثری، وابستگی نرخ های فروش به دلار، نقدشوندگی مناسب، داشتن بازارهای صادراتی با وجود فشار حداکثری تحریمها، کاهش قیمت جهانی گاز به دلیل مازاد عرضه، افزایش قیمت متانول، نسبت قیمت به درآمد کمتر نسبت به بقیه صنایع و کاهش تحریمها اشاره کرد. از ریسکهایی که سرمایهگذاران باید مدنظر قرار دهند میتوان به ثبات نرخ ارز در دوره طولانی و مازاد عرضه متانول در سطح جهانی اشاره کرد.