بررسی صنعت فولاد

فولاد۱ به انواعی بیشمار از آلیاژهایی که عنصر اصلی آنها را آهن تشکیل میدهد، گفته میشود. کربن نیز بهعنوان مهمترین ماده آلیاژی فولاد محسوب میشود و هرقدر میزان کربن موجود در فولاد کمتر باشد، جنس آن نرمتر و قابلیت چکشخواری آن بیشتر میشود. فولاد کربنی، آلیاژ آهن با حداکثر ۲ درصد کربن است که باعث استحکام مواد و افزایش مقاومت در برابر خوردگی میشود. استحکام فولاد با میزان کربن محلول بهشدت افزایش مییابد، از طرفی این افزایش سختی موجب کاهش قابلیت آن در جوشکاری میشود. فولاد کاربردهای متعددی در صنعت و علم دارد، این آلیاژ فلز که در ساخت سیم، لوله و ورق فولاد استفاده میشود، بهطور متوسط حاوی ۰/۲ تا ۰/۶ درصد کربن است و در ساخت ریل، دیگ بخار و قطعات ساختمانی نیز کاربرد دارد. فولاد سخت معادل ۰/۶ تا ۱/۵ درصد کربن دارد و از آن در ساخت ابزارآلات فولادی، فنر و همچنین کارد و چنگال استفاده میکنند. فولادهای مقاوم حرارتی در محیطهای با دمای بالا و در مواجهه با پدیده خوردگی تحت شرایط تنش استاتیکی و دینامیکی بهکار میروند. این محصول در زمینههای ساخت تجهیزات مربوط به محصولات شیمیایی، مواد غذایی و ملزومات خانگی و محیطی صدها کاربرد دیگر دارد، بهطوریکه در عصر حاضر بهسختی میتوان امورات انسان را بدون حضور فولاد متصور شد.

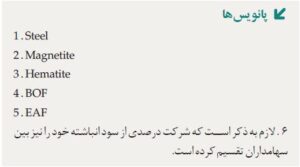

روش تولید فولاد

آهن بهصورت سنگهای معدنی مگنتیت۲ و هماتیت۳ در پوسته زمین یافت میشود. تاریخچه تولید آهن و فولاد به ۳ هزار سال پیش باز میگردد. توسعه تکنولوژی تولید فولاد موجب گسترش دامنه کاربرد و تولید فولاد در طول این مدت شده است. فولاد را با سوزاندن کربن آهن خام سفید، همجوش کردن آن با مقدار مشخصی از کربن و اندازهگیری سایر عنصرهای موجود در آن تولید میکنند. این فلز به دو شیوه ذوب در کوره بلند (تولید به روش اکسیژن۴ ) و یا با استفاده از کوره قوس الکتریکی۵ تولید میشود.

در روش کوره بلند، سنگ آهن فراوریشده که همان آهن تولیدشده در فرآیند احیای غیرمستقیم است، در کورههایی که با کک شارژ شدهاند ریخته میشود. در ادامه از تزریق هوای داغ در کورهها، آهن خام مذاب ایجاد میشود که بعد از آن وارد واحد کنورتور خواهد شد. در این مرحله پس از افزودن عناصر دیگر، شمشهای فولادی با ترکیبهای موردنظر حاصل میشوند.

در روش قوس الکتریکی، سنگ آهن پس از فراوری وارد واحد احیای مستقیم شده و آهن اسفنجی را ایجاد میکند. سپس آهن اسفنجی به همراه آهن قراضه در کوره قوس الکتریکی ریخته شده و از آن فولاد مذاب حاصل میشود. فولاد مذاب حاصلشده از این واحد، پس از ریختهگری و آلیاژسازی به شمش فولاد تبدیل میشود.

شمش فولاد در سطوح و اشکال مختلف به بازار عرضه میشود که برخی از آنها در شکل ۱ نشان داده شده است.

نگاهی به صنعت فولاد در جهان

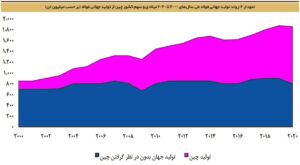

میزان تولید فولاد در جهان همواره در حال رشد بوده است. در نمودار ۱، میانگین تولید جهانی فولاد در بازههای دهساله نشان داده شده است. حجم تولید جهانی فولاد در سال ۱۹۰۰ میلادی برابر با ۲۸/۳ میلیون تن بوده که در سال ۲۰۱۹ میلادی به ۱،۸۷۰ میلیون تن رسیده است. مقایسه رشد تولید هر دهه با دهه قبلی، نشاندهنده این است که میزان رشد دهساله در دهههای ۵۰ و ۶۰ میلادی از سایر دههها بیشتر بوده و همچنین در دو دهه اخیر نیز تولید فولاد رشد قابلتوجهی داشته است. تولید میانگین سالانه فولاد بین سالهای ۲۰۱۰ تا ۲۰۱۹ میلادی، نسبت به تولید میانگین سالانه سالهای ۲۰۰۰ تا ۲۰۰۹ میلادی رشد ۵۱ درصدی داشته است. این رشد چشمگیر نشاندهنده اهمیت بالای این صنعت و نقش آن در اقتصاد جهانی است.

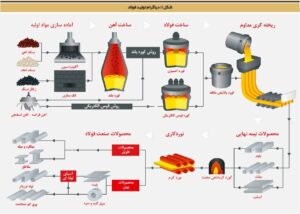

سهم مناطق مختلف از تولید فولاد در جهان در سال ۲۰۲۰ میلادی در نمودار ۲ آورده شده است. نتایج حاکی از آن است که در بین مناطق مختلف، سهم قاره آسیا از میزان تولید فولاد با اختلاف، بیشتر از سایرین است. از سال ۱۹۹۰ میلادی، رشد تولید فولاد در قاره آسیا در مقایسه با دیگر مناطق بهشدت افزایش یافته و از حدود یکسوم به حدود سهچهارم تولید جهانی در سال ۲۰۲۰ میلادی رسیده است. منطقه خاورمیانه نیز طی سالهای ۱۹۹۷ تا ۲۰۱۹ میلادی، بهطور میانگین رشد سالانه ۷/۳ درصدی در تولید فولاد را تجربه کرده است. رشد تولید فولاد در اروپا که طی سالهای گذشته در تولید این محصول سهمی بالایی داشته است، طی این مدت تنها ۰/۴ درصد در سال بوده است. این در حالی است که سهم اروپا از تولید جهانی فولاد در سال ۲۰۲۰ میلادی حدود ۱۰ درصد است.

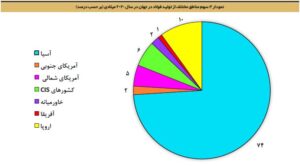

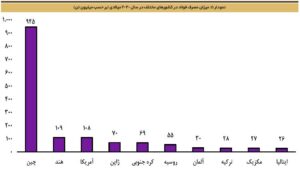

کشورهای چین، هند و ژاپن که هر سه در قاره آسیا هستند، بزرگترین تولیدکنندگان فولاد در دنیا میباشند که بیش از دوسوم فولاد جهان را تولید میکنند. میزان تولید و مصرف فولاد در کشورهای برتر در نمودارهای ۴ و ۵ نشان داده شده است.

همانگونهکه مشخص است، کشور چین طی سالهای اخیر مهمترین عرضهکننده و همچنین تقاضاکننده فولاد در جهان بوده است، بهطوریکه سهم این کشور از تولید جهانی طی ۴۰ سال اخیر از ۵ درصد به بالای ۵۰ درصد رسیده است. ازاینرو، نقش کشور چین در میزان تولید جهانی فولاد غیرقابلانکار است. این نقش بهشکلی است که رشد تولید فولاد در این کشور، حتی با وجود اثر منفی مربوط به بروز بحران مالی در جهان، میتواند روند مثبتی داشته باشد. نوسانات میزان تولید فولاد در کشور چین با نوسانات و رشد اقتصادی چین همجهت است، بهطوریکه هر زمان اقتصاد چین با رشد مواجه بوده، میزان تولید فولاد نیز افزایش داشته و هرگاه بحرانی در اقتصاد چین رخ داده، بر صنعت فولاد نیز اثر گذاشته است.

در حال حاضر سهم منطقه خاورمیانه از تولید جهانی حدود ۲ درصد است و میزان تولید این منطقه در سال ۲۰۲۰ میلادی، بالغ بر ۴۵/۴ میلیون تن بوده است. تولیدکنندگان عمده فولاد در منطقه خاورمیانه کشورهای ایران، عربستان سعودی، امارات و قطر هستند و ایران سهمی ۵۸ درصدی از تولید منطقه دارد.

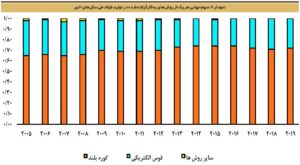

همانگونهکه پیشتر ذکر شد، تولید فولاد به دو روش استفاده از کوره بلند و قوس الکتریکی انجام میشود. در نمودار ۸، سهم هر یک از روشهای مزبور در تولید فولاد نشان داده شده است. ازآنجاکه کشورهای منطقه خاورمیانه نفتخیز هستند و از گاز طبیعی ارزانقیمت برخوردار میباشند، بیش از ۹۴ درصد از تولید فولاد در این منطقه به روش کوره قوس الکتریکی انجام میشود و کشور ایران نیز از این قاعده مستثنی نیست.

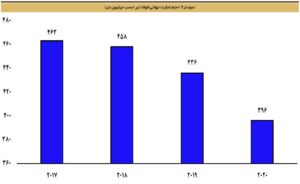

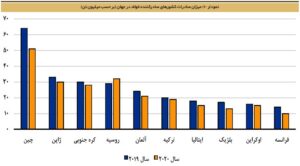

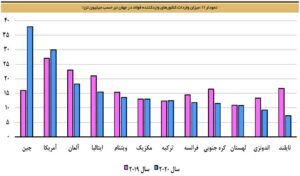

در سال ۲۰۲۰ میلادی، معادل ۲۱ درصد از تولید فولاد جهان وارد عرصه تجارت شده است و باقیمانده فولاد تولیدی نیز در همان کشورهای تولیدکننده، مصرف شده است. این نسبت در سالهای گذشته، بیشتر بوده و در دهه اول از قرن ۲۱ حدود ۳۳ درصد است. در نمودارهای ۹ تا ۱۱، حجم تجارت جهانی و میزان صادرات و واردات کشورها طی سالهای اخیر نشان داده شده است. اتحادیه اروپا در سال ۲۰۱۹ میلادی، در مجموع برابر با ۲۷/۸ میلیون تن صادرات فولاد داشته است که این رقم در سال ۲۰۲۰ میلادی به ۲۲/۶ میلیون تن کاهش یافته است. ایران نیز در میان کشورهای صادرکننده فولاد در سال ۲۰۱۹ میلادی، رتبه شانزدهم را به خود اختصاص داده است.

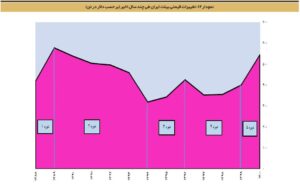

قیمت فولاد طی سالهای اخیر از ۳۰۰ تا ۶۰۰ دلار برای هر تن در نوسان بوده است. عوامل مختلفی از جمله قیمت سنگ آهن و سایر مواد اولیه، بازارشکنی از سمت کشورهای تولیدکننده و ایجاد ظرفیت در صنعت، همچنین اعمال سیاستهای دولتی، وضعیت اقتصاد چین و رشد تولید مسکن، حجم تولید خودرو و ارزش داراییهای ثابت، بر قیمت فولاد اثرگذار هستند. در نمودار ۱۲، روند تغییرات قیمتی بیلت ایران طی چند سال اخیر، به همراه دلایل عمده آن نشان داده شده است.

دوره ۱: بهبود وضعیت جهانی پس از بحران مالی سال ۲۰۰۸ میلادی؛

دوره ۲: بهبود تدریجی اقتصاد جهانی و افزایش تقاضا برای کامودیتیها؛

دوره ۳:

سیاستهای اقتصادی دولت چین بعد از کاهش نرخ رشد اقتصادی به زیر ۷ درصد، در پایان سال ۲۰۱۵ میلادی و در نتیجه تحریک بخشهای مصرفکننده فولاد از جمله بخش ساختمان و حمل و نقل؛

محدود کردن ظرفیت تولید؛

دوره ۴:

تنشهای تجاری بین آمریکا و چین و همچنین افزایش میزان مالیات بر خرید خودرو در چین که منجر به کاهش میزان تولید خودرو شد؛

دوره ۵:

۱- کاهش تنشهای تجاری بین چین و آمریکا؛

۲- کاهش سطح تولید بهدلیل همهگیری ویروس کرونا؛

۳- بازگشت تدریجی میزان تقاضا از فصل دوم سال ۲۰۲۰ میلادی، بهویژه در چین (روند صعودی میزان تولید خودرو در چین و افزایش میزان تقاضا در بخش مسکن)؛

نگاهی به وضعیت تولید و تقاضای فولاد در ایران

ایران از نظر میزان تولید فولاد، رتبه دهم جهانی و رتبه اول در منطقه خاورمیانه را دارد و با تولید ۲۹ میلیون تن فولاد در سال ۲۰۲۰ میلادی، سهم خود را از تولید منطقه به حدود ۷۰ درصد افزایش داده است. بزرگترین تولیدکنندگان فولاد کشور، شرکتهای فولاد مبارکه اصفهان، ذوبآهن اصفهان و فولاد خوزستان هستند.

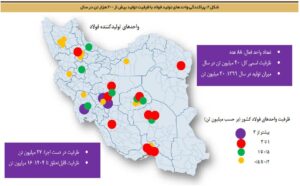

ایران دارای ۸۸ واحد فعال تولید فولاد با ظرفیت اسمی کل ۴۰ میلیون تن در سال است. در کشور معادل ۲۷ میلیون تن ظرفیت در دست اجرا وجود دارد که از این میزان، ۱۶ میلیون تن تا سال ۱۴۰۴ قابلتحقق میباشد. در شکل ۲، پراکندگی جغرافیایی واحدهای تولیدکننده با ظرفیت بیش از ۲۰۰ هزار تن فولاد، نمایش داده شده است.

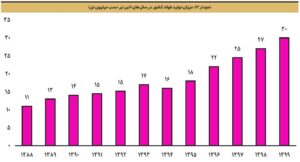

در نمودار ۱۳، میزان تولید فولاد کشور در سالهای اخیر نشان داده شده است. تولید فولاد بهدلیل توجه ویژهای که به این صنعت شده، طی دهه ۹۰ بیش از دو برابر شده است. ۹۲ درصد از فولاد کشور به روش کوره قوس الکتریکی تولید میشود.

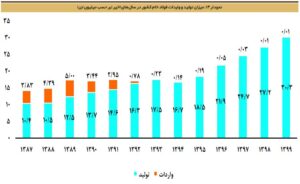

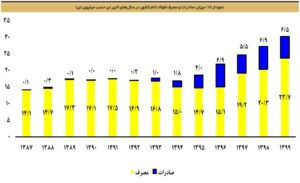

میزان تولید فولاد در ایران طی سالهای نهچندان دور، کمتر از میزان موردنیاز بود و به همین دلیل، ایران فولاد موردنیاز خود را از کشورهای دیگر خریداری و وارد میکرد، اما با توجه به رشد ایجادشده در میزان تولید داخلی فولاد، ایران به یکی از کشورهای صادرکننده در این صنعت تبدیل شده است. در نمودارهای ۱۴ و ۱۵، میزان تولید، مصرف، صادرات و واردات فولاد خام در کشور نشان داده شده است.

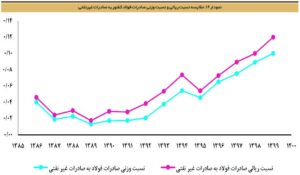

چین مقصد حدود ۴۰ درصد از فولاد صادراتی ایران است. بعد از چین، اندونزی ۲۳ درصد و غنا ۶ درصد از صادرات فولاد ایران را به خود اختصاص دادهاند. فلز فولاد از نظر حجم ریالی و مقداری صادرات، در سالهای اخیر رشد قابلتوجهی داشته و این موضوع سبب شده است که فلز مذکور به محصولی مهم در سبد صادراتی کشور مبدل شود. در نمودار ۱۶، نسبت وزنی و ریالی فولاد در قیاس با صادرات غیرنفتی ایران نشان داده شده است.

صنعت فولاد در افق ۱۴۰۴

هدف کشور تحقق تولید ۵۵ میلیون تن فولاد تا سال ۱۴۰۴ است، به این منظور نیاز به انجام سرمایهگذاری ویژه در زنجیره تولید و زیرساختهای موردنیاز این صنعت احساس میشود. بهطور میانگین، مبلغ سرمایهگذاری در اجرای طرحهای پیشبینیشده برای واحدهای کنسانترهسازی معادل ۵۰ یورو بهازای ایجاد یک تن ظرفیت، واحدهای گندلهسازی ۵۵ یورو بهازای ایجاد یک تن ظرفیت، واحدهای احیای مستقیم و کوره بلند ۱۲۰ یورو بهازای ایجاد یک تن ظرفیت و واحدهای فولادسازی (کوره قوس الکتریکی و کنورتور اکسیژنی) معادل ۲۰۰ یورو بهازای ایجاد یک تن ظرفیت است.

در رابطه با زیرساختهای موردنیاز برای دستیابی به هدف درنظرگرفتهشده در افق ۱۴۰۴ برای تولید فولاد، در ادامه خلاصهای از انواع انرژیهای موردنیاز ذکر میشود. میزان مصرف برق برای تولید اسمی فولاد خام معادل ۳۵ درصد از سهم صنعت و ۱۲ درصد از کل مصرف کشور است. در سال ۱۳۹۸، میزان مصرف برق صنعت معادل ۶/۶ گیگاوات بوده است و انرژی الکتریکی موردنیاز برای تولید ۵۵ میلیون تن فولاد در افق ۱۴۰۴، معادل ۹ گیگاوات پیشبینی میشود. برای دستیابی به این هدف، رشد سالانه ۶/۴ درصدی برای ظرفیت نیروگاهی موردنیاز است. در مورد میزان گاز موردنیاز نیز با اینکه برخی خطوط گاز از ظرفیت کافی برخوردار نیستند، اما میتوان گفت که نگرانی زیادی در این مورد وجود ندارد.

در رابطه با میزان آب مصرفی، میزان کل آب مصرفشده در کشور طبق آخرین آمار موجود برابر با ۹۶ میلیارد مترمکعب است که از این میزان ۸۸/۹ درصد مربوط به مصارف بخش کشاورزی، ۸/۳ درصد مربوط به مصرف شرب و ۲/۸ درصد مربوط به مصارف صنعتی است. در حال حاضر، میزان مصرف آب در صنعت فولاد حدود ۱۹۹ میلیون مترمکعب است که با اضافه شدن طرحهای قابلتحقق و در دست اجرا مجموع این مصرف به ۲۵۵ میلیون مترمکعب در سال خواهد رسید. با توجه به تخلیه بیرویه آب زیرزمینی بدون توجه به میزان تغذیه آن، سطح آب زیرزمینی طی سالهای اخیر سیر نزولی داشته است. بنابراین، عدم استفاده بیشتر از آبهای زیرزمینی از طریق بهکارگیری روشهایی چون انتقال پساب شهرها و شیرینسازی و انتقال آب دریا، از جمله راهکارهای تأمین آب در طرحهای توسعه فولاد کشور بهشمار میرود. در این رابطه، سه فاز از خط اول پروژه انتقال آب خلیج فارس افتتاح شده است و سایر خطوط تا سال ۱۴۰۴ به بهرهبرداری خواهد رسید.

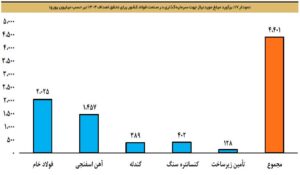

در رابطه با حمل و نقل، میزان جابجایی مواد معدنی از طریق شبکه ریلی در سال ۱۴۰۰ حدود ۴۴/۸ میلیون تن برآورد میشود. از این میزان، ۴ میلیون تن مربوط به سنگ آهن، ۳/۳ میلیون تن زغالسنگ، ۱۹ میلیون تن کنسانتره سنگ آهن، ۰/۵ میلیون تن سنگ آهک و ۱۸ میلیون تن گندله است. این میزان در افق ۱۴۰۴ برابر با ۷۹/۳ میلیون تن برآورد شده است. در پایان سال ۱۳۹۸، طول کل خطوط اصلی راهآهن کشور ۱۱/۶ هزار کیلومتر با ظرفیت حمل بار حدود ۵۰ میلیون تن بوده است. برای دستیابی به سهم حمل و نقل ریلی در صنعت فولاد با ظرفیت ۱۰۵ میلیون تن مواد خام و محصول برای افق ۱۴۰۴، لازم است که در مجموع حدود ۱،۷۹۵ کیلومتر بهصورت خط جدید و حدود ۱،۲۵۵ کیلومتر بهصورت خط دوم در شبکه ریلی ایجاد شود. بنابراین، صنعت ریلی باید سالانه رشدی در حدود ۹/۲ درصد داشته باشد و بدیهی است که تحقق و راهاندازی صنایع فولادی بدون تأمین بهموقع مواد اولیه موردنیاز با مشکلی جدی مواجه خواهد شد.

وضعیت صنعت فولاد در بازار سرمایه

در بازار سرمایه، سهام شرکتهای پذیرفتهشده در صنعت فولاد همواره جزو جذابترین سهمها بودهاند. اطلاعات شرکتهای مذکور و سهام آنها بهشرح جدول ۱ است.

طی سالهای اخیر، معمولاً بازدهی این گروه بهتر از بازار بوده است. همچنین، در سالهایی که قیمت جهانی فولاد با رشد مواجه بوده، صنعت فولاد بازدهی بهتری را ثبت کرده است.

چه سودآوری در انتظار شرکتها خواهد بود؟

سطح تولید صنعت فولاد تا پیش از سال ۱۳۹۹، روند نسبتاً باثباتی داشته است، اما با وقوع قطعیهای برق در فصل تابستان سال جاری شاهد افتی اندک در تولیدات شرکتهای فعال صنعت هستیم. به همین دلیل، پیشبینی میزان تولید در شرکتهای این صنعت با توجه به عملکرد سال ۱۳۹۹ و گزارشهای ماهانه اخیر و با فرض قطعی برق در تابستان و افت فشار گاز در زمستان انجام شده است. سطح فروش شرکتهای فعال در این صنعت تقریباً معادل با میزان تولیدات آنها است و بر همین اساس برای پیشبینی مقدار فروش شرکتها، فرض شده است که موجودی کالای پایان دوره برابر با موجودی ابتدای دوره باشد.

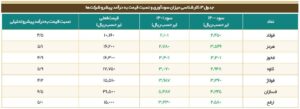

برای پیشبینی نرخ فروش محصولات زنجیره نیازمند پیشبینی نرخ فروش شمش فولاد خوزستان (فخوز) هستیم. متوسط نرخ فروش شمش صادراتی ایران برای دوره زمانی مردادماه تا اسفندماه ۱۳۹۹ بهطور متوسط ۵۸۰ دلار در نظر گرفته شده است. بر همین اساس، نرخ شمش فخوز در بورس کالا برابر با ۵۵۱ دلار برای هر تن محاسبه میشود. برای دوره مذکور، متوسط نرخ تسعیر دلار برابر با ۲۳،۵۰۰ تومان لحاظ شده است که بر این اساس، نرخ ریالی هر کیلو شمش در بورس کالا برابر با ۱۳۰ هزار ریال خواهد بود. همچنین، نسبت پایه برای نرخ گندله ۲۸ درصد و نرخ کنسانتره ۲۱ درصد نسبت به شمش در نظر گرفته شده است. برای سال آینده نیز قطعی برق و طرحهای توسعه شرکتها لحاظ شده است، همچنین نرخ دلار بهطور متوسط ۲۶،۵۰۰ تومان و قیمت شمش صادراتی ایران معادل ۵۰۰ دلار فرض شده است. با توجه به توضیحات ارائهشده، نسبت قیمت به درآمد پیشرو شرکتها بهشرح جدول ۳ محاسبه شده است.

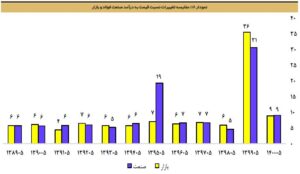

در نمودار ۱۸، روند تغییرات میانگین نسبت قیمت به درآمد برای صنعت و بازار در سالهای اخیر، طی دورههای یکساله منتهی به مردادماه نشان داده شده است. همانطورکه مشاهده میشود، نسبت قیمت به درآمد در این صنعت در دوره یکساله منتهی به مردادماه سال جاری، نزدیک به متوسط بازار بوده و نهایتاً حدود ۱ واحد با کل بازار فاصله داشته است.

نتیجهگیری

از جمله شرکتهایی که میتوان در سال جاری منتظر جهش در سودآوری آنها بود، شرکتهای گروه فولاد هستند. میزان سودآوری صنعت فولاد در ایران عمدتاً متأثر از قیمت جهانی فولاد، وضعیت نرخ ارز و تغییرات قیمت مواد اولیه بهویژه سنگ آهن است.

بیلت صادراتی ایران در حالی در سال ۱۳۹۹ بهطور متوسط با قیمت ۴۴۵ دلار معامله شده که در نیمه ابتدایی سال جاری، مبالغی بالای ۶۰۰ دلار را ثبت کرده است.

در ارتباط با چشمانداز صنعت فولاد جهانی، فاکتورهای متعددی موجب بالا رفتن قیمتهای آتی فولاد میشوند که از جمله آنها میتوان به تعرفههای اعمالشده از سوی دولت ترامپ روی فولاد وارداتی به آمریکا و تقاضای فزاینده تولید در صنایع مختلف در دوران پساکرونا اشاره کرد. همچنین، چین با تولید حدود یک میلیارد تن فولاد که ۵۷ درصد از تولید جهانی را شامل میشود، قصد دارد امسال نیز میزان تولید فولاد را در نیمه دوم سال کاهش دهد. با توجه به رشد تولید در نیمه ابتدایی سال جاری، لازم است که فولادسازان این کشور معادل ۱۸ درصد از میزان تولید خود را در ماههای آتی کاهش دهند تا هدف دولت محقق شود. با توجه به پیشبینیها و شرایط پیشرو، به نظر میرسد که در سال جاری قیمت فولاد در سطح بالای فعلی حفظ شود و با گذشت زمان در سال ۲۰۲۲ میلادی اندکی افت کند، با این حال فولاد همچنان با قیمتی بالاتر از قیمت آن در سال ۲۰۱۸ میلادی، معامله خواهد شد.

شرکتهای ایرانی محصولات خود را در دو بازار داخلی و خارجی که به ترتیب عمدتاً شامل بورس کالا و جنوب شرق آسیا میشوند، عرضه میکنند. قیمت دلار مؤثر در بورس کالای ایران در حال حاضر نرخ حواله ارز نیمایی است. همچنین، مرجع تعیین نرخ دلار جهت تسعیر ارزهای ناشی از صادرات شرکتهای فولادی و معدنی برخلاف شرکتهای پتروشیمی، نرخ اعلامی از سامانه سنا است که عمدتاً نزدیک به نرخ بازار آزاد میباشد. بر همین اساس، میزان فروش این شرکتها با قیمت دلار رابطهای مستقیم دارد. با توجه به میزان کشش سودآوری شرکتها نسبت به تغییرات قیمت دلار، این احتمال وجود دارد که سود شرکتهای مذکور در مواجهه با تغییرات قیمت دلار، به میزانی بیش از تغییرات اعمالشده افزایش یابد.

طبق توافقی که طی سالهای گذشته با شرکتهای سنگ آهنی و زغالسنگی شده است، قیمت مواد اولیه شرکتهای فولادی بر اساس درصدی از قیمت شمش فولاد خوزستان تعیین میشود. در مدت اخیر نیز با وجود افت و خیزهای مربوط به قیمت سنگ آهن و زغالسنگ، این شرکتها با تنظیم مناسب قیمت مواد اولیه سعی در حفظ حاشیه سود خود داشتهاند. با توجه به مالکیت فولاد مبارکه اصفهان بر چند شرکت سنگ آهنی، نسبتها در اعداد مناسبی قرار گرفتهاند که سبب میشود حاشیه سود فولادسازان در منطقه ایمنی قرار بگیرد.

میزان نیاز بازار داخل به محصولات فولادی حدوداً معادل ۲۰ تا ۲۴ میلیون تن برآورد میشود و با توجه به مازاد عرضه ۶ تا ۱۰ میلیون تنی، شرکتها همزمان با جهش قابلملاحظه در قیمتهای بینالمللی در سالهای اخیر، در حال برنامهریزی جهت صادرات هستند. امسال در بازار فولاد صرفنظر از مردادماه که مسئله قطعی برق صنعت را با چالش مواجه کرد، صادرات در پنج ماه ابتدایی سال نسبت به سال گذشته بهلحاظ حجمی بیش از ۶۰ درصد رشد داشته که گویای کمرنگ شدن اثرات ناشی از اعمال تحریمها و داشتن بازار هدف جهت فروش محصولات این شرکتها است. اگرچه در حال حاضر شرکتهای ایرانی جهت دور زدن تحریمها، هزینهای حدود ۵۰ دلار برای هر تن متحمل میشوند.

طی سال جاری، قیمت محصولات ورق و اسلب رشد بیشتری نسبت به بیلت داشته است. علت این موضوع نیز وقوع بحران کرونا و افت سطح عرضه، رشد تقاضای داخلی در چین و ایجاد موانع صادراتی در این کشور، رشد میزان تقاضا در اروپا، افزایش قیمت قراضه صادراتی آمریکا و اروپا و همچنین اعمال محدودیت از سوی ایالات متحده آمریکا بر واردات فولاد از سایر کشورها میباشد. شرکتهای عمده تولیدکننده ورق و اسلب کشور شامل فولاد مبارکه اصفهان، فولاد هرمزگان جنوب و فولاد خوزستان از شرایط استثنایی موجود در بازارهای جهانی اسلب سود بردهاند. برآوردهای گروه تحلیل کارگزاری بانک صنعت و معدن حاکی از آن است که در حال حاضر با احتساب قیمت ۲۴ هزار تومان برای دلار و در نظر گرفتن افت ۱۰ تا ۱۵ درصدی در قیمتهای جهانی فعلی، نسبت قیمت به درآمد نماد فولاد ۴/۵ واحد، هرمز ۵ و فخوز ۵/۵ واحد است که سبب خواهد شد این شرکتها در زمان انتشار گزارشهای ماهانه و فصلی خود با اقبال بازار مواجه شوند.

از بزرگترین پتانسیلهای شرکتهای این صنعت میتوان به فروش در شرایط مختلف اقتصادی و سیاسی کشور، نسبت قیمت به درآمد مناسب، حجم منابع مالی در اختیار شرکت و بهکارگیری درخور آنها، بالا بودن کشش سود شرکتها نسبت به قیمت دلار، وجود داراییهای ارزی در ترازنامه و تسعیر این داراییها با قیمت دلار بازار آزاد، صعود قیمتهای جهانی در مدت اخیر، مجاورت با معادن سنگ آهن، کیفیت بالای محصولات تولیدی در منطقه خاورمیانه، احتمال کاهش شدت تحریمها، کاهش اختلاف قیمت با سایر مناطق و داشتن طرحهای توسعهای اشاره کرد. از طرفی، قیمتگذاری دستوری، تغییر قوانین و مقررات، افت حاشیه سود در صورت کاهش قیمتهای جهانی، تخفیفها و هزینههای مرتبط با دور زدن تحریمها و همچنین قطعی گاز و برق، ریسکهایی هستند که لازم است در رابطه با شرکتهای این صنعت مدنظر قرار گیرند.