نحوه فعالیت سرمایهگذاران حرفهای در بورسهای اوراق بهادار

برخی از اوراق بهادار عرضهشده در بورسهای اوراق بهادار همچون سهام شرکتهای استارتاپ، کارآفرین و شرکتهای کوچک و متوسط، واحدهای سرمایهگذاری صندوقهای پوشش ریسک و صندوقهای سرمایهگذاری خصوصی، به دلیل ریسک معاملاتی بالا و نقدشوندگی پایینی که دارند برای عرضه به عموم مردم مناسب نیستند و سرمایهگذاران خاص خود را میطلبد. چنین سرمایهگذارانی باید دارای افق سرمایهگذاری بلندمدت بوده و دانش و تخصص کافی در زمینه تجزیه و تحلیل سرمایهگذاریها را داشته باشند. همچنین برخی از ناشران پذیرفتهشده در بورسهای اوراق بهادار تمایلی به عرضه اوراق بهادار خود به سرمایهگذاران خرد نداشته و سرمایهگذاران خاصی را برای عرضه مدنظر قرار میدهند. در بورسهای اوراق بهادار به این گونه سرمایهگذاران، سرمایهگذاران حرفهای گفته میشود که از جمله سرمایهگذاران حرفهای میتوان به نهادهای مالی، بانکها، شرکتهای بیمه، صندوقهای بازنشستگی، اشخاص حقیقی و حقوقی ثروتمند (دارا بودن حداقلی از دارایی و درآمد) و … اشاره کرد. در این مقاله ابتدا تعریفی از سرمایهگذار حرفهای در بورسهای اوراق بهادار انجام شده و سپس به بررسی نحوه فعالیت سرمایهگذاران حرفهای در بورسهای اوراق بهادار استانبول، مالزی، وین، لوکزامبورگ و پراگ پرداخته شده است

در این مقاله ابتدا تعریفی از سرمایهگذار حرفهای در بورسهای اوراق بهادار انجام شده و سپس به بررسی نحوه فعالیت سرمایهگذاران حرفهای در بورسهای اوراق بهادار استانبول، مالزی، وین، لوکزامبورگ و پراگ پرداخته شده است.

۱- تعریف سرمایهگذار حرفهای در بورسهای اوراق بهادار

سرمایهگذاران با توجه به تجربه و دانش خود در زمینه فعالیتهای سرمایهگذاری به انواع مختلفی تقسیم میشوند که میتوان به سرمایهگذاران خرد و حرفهای اشاره کرد. با توجه به هدف این مقاله، در ادامه به بررسی تعریف سرمایهگذار حرفهای در بازارهای سرمایه مختلف میپردازیم.

۱-۱- بازارهای سرمایه اتحادیه اروپا

مطابق با قانون اتحادیه اروپا (MiFID)، سرمایهگذاران حرفهای کسانی هستند که دارای تجربه، دانش و تخصص در زمینه اتخاذ تصمیمات سرمایهگذاری هستند و ریسکهای ناشی از آنها را بهطور صحیحی ارزیابی میکنند. سرمایهگذارانی با ویژگیهای زیر بهعنوان سرمایهگذاران حرفهای در نظر گرفته میشوند:

۱- نهادهایی که برای فعالیت در بازارهای مالی ملزم به دریافت مجوز هستند که شامل مؤسسات اعتباری، شرکتهای سرمایهگذاری، سایر مؤسسات مالی دارای مجوز، شرکتهای بیمه، طرحهای سرمایهگذاری تجمعی، صندوقهای بازنشستگی، معاملهگران مشتقه کالایی و سایر سرمایهگذاران نهادی است؛

۲- شرکتهای بزرگی که حداقل دو مورد از سه معیار زیر را رعایت میکنند:

مجموع داراییهای ثابت و جاری۱ حداقل ۲۰ میلیون یورو باشد؛

گردش مالی خالص سالانه۲ حداقل ۴۰ میلیون یورو باشد؛

وجوه نقد متعلق به خودش حداقل ۲ میلیون یورو باشد.

۳- دولتهای ملی و منطقهای، ارگانهای دولتی که بدهیهای عمومی را مدیریت میکنند، بانکهای مرکزی، مؤسسات بینالمللی و فراملی مانند بانک جهانی، صندوق بینالمللی پول، بانک مرکزی اروپا، بانک سرمایهگذاری اروپا و سایر سازمانهای بینالمللی مشابه؛

۴- سایر سرمایهگذاران نهادی که فعالیت اصلی آنها سرمایهگذاری در ابزارهای مالی است، از جمله نهادهایی که به اوراق بهادارسازی داراییها اختصاص داده شدهاند.

۵- سرمایهگذارانی که حداقل دو مورد از سه معیار زیر را رعایت میکنند:

دارای پرتفوی مالی (اوراق بهادار و پول نقد) با حداقل ارزش ۵۰۰ هزار یورو باشد؛

طی ۴ فصل اخیر، در هر فصل حداقل ۱۰ معامله با اندازه قابلتوجه۳ انجام داده باشد؛

حداقل یک سال تجربه مرتبط در زمینه مالی داشته باشد.

۱-۲- بورس استانبول

مطابق با قوانین جدید بازار سرمایه ترکیه، کارگزار باید سرمایهگذاران را در دو دسته سرمایهگذاران حرفهای۴ و سرمایهگذاران معمولی۵ طبقهبندی کرده و به تمام تعهدات خود مطابق با این طبقهبندی عمل کند. طبق قانون، کارگزار موظف به ارائه اطلاعات به مشتریان در رابطه با طبقه آنها و حقوق آنها برای تغییر طبقه بر اساس قوانین مربوطه است.

سرمایهگذاران حرفهای به مشتریانی گفته میشوند که قادر به اخذ تصمیمات سرمایهگذاری برای خود بوده و دارای تجربه، دانش و تخصص برای ارزیابی ریسکهای سرمایهگذاری هستند. برای اینکه سرمایهگذار بهعنوان سرمایهگذار حرفهای در نظر گرفته شود، باید یکی از شرایط زیر را رعایت کند:

۱- نهادهای مالی، بانکها، شرکتهای مدیریت سبد، مؤسسات سرمایهگذاری تجمعی، صندوقهای بازنشستگی، شرکتهای بیمه، مؤسسات تأمین مالی وام رهنی، شرکتهای مدیریت دارایی و صندوقهای مشاغل و بازنشستگی خارجی معادل آنها، مؤسسات و نهادهای عمومی، بانک مرکزی ترکیه، بانک جهانی و مؤسسات فراملی همچون صندوق بینالمللی پول و سایر مؤسسات واجد شرایط که توسط هیئت بازارهای سرمایه ترکیه مشابه با مؤسسات فوقالذکر تلقی میشوند؛

۲- مؤسساتی که حداقل دارای دو مورد از معیارهای زیر باشند:

حداقل مجموع داراییها برابر ۵۰ میلیون لیر ترکیه باشد؛

حداقل گردش مالی خالص سالانه برابر ۹۰ میلیون لیر ترکیه باشد؛

حداقل سرمایه سهامی برابر ۵ میلیون لیر ترکیه باشد.

۳- سرمایهگذاران معمولی که تحت درخواست به کارگزار بهعنوان سرمایهگذاران حرفهای تلقی میشوند (“سرمایهگذاران حرفهای تحت درخواست ۶“): آن دسته از سرمایهگذاران معمولی که حداقل دو مورد از ویژگیهای زیر را رعایت میکنند، در صورت درخواست کتبی میتوانند بهعنوان سرمایهگذاران حرفهای طبقهبندی شوند:

طی سال اخیر، در هر فصل دارای حداقل ۱۰ معامله با اندازه حداقل ۵۰۰ هزار لیر ترکیه در بازارهای درخواستشده برای معامله باشد؛

دارای مجموع ارزش دارایی مالی (شامل سپردههای نقدی و ابزارهای بازارهای سرمایه) بیش از یک میلیون لیر ترکیه باشد؛

حداقل به مدت ۲ سال در پستهای مدیریت ارشد در بخش مالی کار کرده باشد یا در بخش بازارهای سرمایه بهعنوان پرسنل متخصص کار کرده باشد یا دارای مجوز سطح بالای فعالیت در بازارهای سرمایه یا مجوز ابزارهای مشتقه باشد.

۳-۱- بورس مالزی

در بورس مالزی سرمایهگذاران حرفهای به سه دسته زیر تقسیم میشوند:

سرمایهگذاران حقیقی ثروتمند ۷:

اشخاص حقیقی که خالص دارایی آنها یا مجموع خالص دارایی آنها با داراییهای همسرش بیش از ۳ میلیون رینگیت مالزی باشد؛

اشخاص حقیقی که درآمد ناخالص سالانه آنها طی ۱۲ ماه گذشته بیش از ۳۰۰ هزار رینگیت مالزی باشد؛

نهادهای حقوقی ثروتمند۸ :

شرکتهای سهامی عام تحت نظارت کمیسیون اوراق بهادار مالزی که داراییهای تحت مدیریت آنها بیش از ۱۰ میلیون رینگیت مالزی باشد؛

شرکتی که بر اساس آخرین صورتهای مالی حسابرسیشده، خالص داراییهای آن بیش از ۱۰ میلیون رینگیت مالزی باشد؛

سرمایهگذاران معتبر۹ :

دارنده مجوز خدمات بازارهای سرمایه در مالزی؛

مدیرعامل شرکت دارنده مجوز خدمات بازارهای سرمایه در مالزی؛

صندوق سرمایهگذاری با سرمایه ثابت تأییدشده توسط کمیسیون اوراق بهادار مالزی.

۲- نحوه فعالیت سرمایهگذار حرفهای در بورسهای اوراق بهادار

نحوه فعالیت سرمایهگذاران حرفهای در بورسهای اوراق بهادار مختلف، متفاوت است که بدین منظور، بورسهای استانبول، مالزی، وین، لوکزامبورگ و پراگ مورد بررسی قرار گرفتهاند. برخی از بورسهای اوراق بهادار همچون بورس استانبول و مالزی، بازاری مجزا از سایر بازارهای معاملاتی در نظر گرفتهاند که در این بازار، فقط سرمایهگذاران حرفهای امکان خرید و فروش اوراق بهادار را دارند. لازم به ذکر است که این بازارها دارای الزامات پذیرش متفاوت از سایر بازارهای اصلی بورس هستند. در بورسهای وین و لوکزامبورگ نیز یک بخش جداگانه تحت عنوان بخش سرمایهگذاران حرفهای۱۰، برای فعالیت سرمایهگذاران حرفهای ایجاد شده است که ناشران پذیرفتهشده در بازارهای اصلی این بورسها میتوانند اقدام به انتشار و عرضه برخی از اوراق بهادار خود در این بخش، فقط به سرمایهگذاران حرفهای کنند. در بورس پراگ نیز، برخی از صندوقهای سرمایهگذاری راهاندازی شدهاند که واحدهای سرمایهگذاری آنها فقط به سرمایهگذاران حرفهای عرضه میشوند که به آنها صندوقهای سرمایهگذاران حرفهای۱۱ گفته میشود.

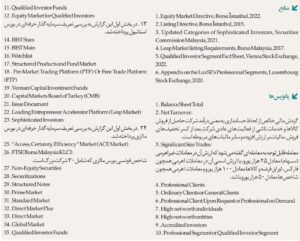

۲-۱- بورس استانبول

بورس استانبول بازاری تحت عنوان بازار سهام برای سرمایهگذاران حرفهای (EMQI)12 طراحی کرده است که فقط سرمایهگذاران حرفهای امکان فعالیت در این بازار را دارند ۱۳٫ در این بازار، شرکتهایی پذیرش میشوند که سهام آنها بهطور مستقیم (بدون عرضه عمومی) به سرمایهگذاران حرفهای عرضه میشود. همچنین سایر ابزارهای بازار سرمایه (همچون صندوقهای سرمایهگذاری، وارانتها، گواهیها و…) که مورد تأیید هیئت مدیره بورس استانبول هستند میتوانند در این بازار مورد معامله قرار گیرند. مطابق با جدول ۱ بازار سهام بورس استانبول دارای هفت بازار فرعی شامل بازار ستارگان۱۴ ، بازار اصلی۱۵، بازار SubMarket، بازار تحت نظارت۱۶ ، بازار محصولات ساختاریافته و صندوقهای سرمایهگذاری۱۷ ، بازار سهام برای سرمایهگذاران حرفهای (EMQI) و پلتفرم معاملاتی بازار فرعی یا پلتفرم معاملاتی آزاد۱۸ است که شرایط کلی این بازارها در جدول آورده شده است.

اصول و قواعد معاملاتی مربوط به بازار سهام برای سرمایهگذاران حرفهای (EMQI) میتواند متفاوت از سایر بازارهای معاملاتی باشد که این قواعد معاملاتی توسط مدیرعامل بورس استانبول تعیین میشود. لازم به ذکر است که:

معاملات در بازار EMQI بهصورت حراج پیوسته انجام میشود که فازهای معاملاتی آن در شکل ۱ نشان داده شده است (به ترتیب: فاز پیشگشایش ـ معاملات پیوسته ـ معاملات پایانی ـ معاملات در قیمت پایانی یا آخرین قیمت معاملاتی):

سهام شرکتهایی که به تازگی در بورس استانبول پذیرفته شدهاند میتوانند علاوه بر بازارهای ستارگان، اصلی، SubMarket بورس استانبول، در بازار EMQI نیز معامله شوند؛

ابزارهای بازار سرمایه که در بازار ابزارهای ساختاریافته و صندوقهای سرمایهگذاری قابلمعامله هستند میتوانند در بازار EMQI نیز توسط سرمایهگذاران حرفهای معامله شوند؛

صندوقهای سرمایهگذاری که در بازار EMQI معامله میشوند، مطابق با مصوبه هیئت بازار سرمایه ترکیه۲۰ ، مشمول معاملات اعتباری و فروش استقراضی قرار نمیگیرند.

الزامات پذیرش در بازار EMQI متفاوت و راحتتر از سایر بازارهای سهام بورس استانبول است بهگونهایکه درخواست شرکتها برای پذیرش در بازار EMQI زمانی مورد تأیید قرار میگیرد که:

سند انتشار۲۱ توسط هیئت بازار سرمایه ترکیه تأیید شود؛

در اساسنامه شرکت، هیچگونه محدودیتی بر نقلوانتقال سهام وجود نداشته باشد؛

دعاوی حقوقی بااهمیت له یا علیه شرکت که میتواند بر فعالیت و عملیات شرکت تأثیرگذار باشد، وجود نداشته باشد؛

هیئتمدیره بورس استانبول با در نظر گرفتن وضعیت مالی و عملیاتی شرکت، باید در خصوص انجام معاملات سهام شرکت در بازار EMQI، نظر مثبت داشته و تأییدیه لازم را صادر کند؛

اظهارنظر حسابرس مستقل در مورد آخرین گزارش حسابرسیشده سالانه شرکت، مثبت باشد.

۲-۲- بورس مالزی

بورس مالزی نیز همچون بورس استانبول، بازاری مجزا تحت عنوان بازار LEAP طراحی کرده است که فقط سرمایهگذاران حرفهای ۲۳(اشخاص ثروتمند با دانش مالی کافی) میتوانند در این بازار فعالیت کنند۲۴ . بازار LEAP برای شرکتهای نوظهور از جمله شرکتهای کوچک و متوسط طراحی شده است و امکان افزایش سرمایه را برای این شرکتها فراهم میکند. لازم به ذکر است که مطابق با شکل ۲، بورس مالزی دارای سه بازار اصلی، ACE 25و LEAP است.

متقاضی پذیرش در بازار LEAP میتواند اقدام به انتشار سهام عادی، سهام ممتاز و اوراق بهادار قابلتبدیل در این بازار کند. از طرفی مطابق با دستورالعمل پذیرش، الزامات پذیرش در بازار LEAP نسبت به سایر بازارهای بورس مالزی بسیار سادهتر بوده و ناشران به راحتی میتوانند در این بازار پذیرفته شوند. در جدول ۲ برخی از الزامات پذیرش (الزامات کمّی و کیفی) مربوط به هر سه بازار بورس مالزی با هم مقایسه شده است. مطابق جدول ۲، هر شرکتی که به دنبال پذیرش در بازار اصلی بورس مالزی است باید حداقل یکی از معیارهای کمّی پذیرش یعنی معیار سودآوری، ارزش بازاری یا داشتن پروژه زیرساخت را رعایت کند. این در حالی است که شرکتهای متقاضی پذیرش در بازار LEAP نیازی به برآوردن این الزامات ندارند. از طرفی شرکتهای متقاضی پذیرش در بازار LEAP الزامی در نحوه تخصیص سهام شناور آزاد به سرمایهگذاران و همچنین داشتن تعداد سهامدار مشخص، ندارند. از دیگر الزامات پذیرش میتوان به وضعیت مالی و نقدینگی شرکتها اشاره کرد، به این صورت که شرکتهای متقاضی پذیرش در بازار اصلی بورس مالزی باید دارای سرمایه در گردش کافی، جریانات نقد مثبت ناشی از فعالیتهای عملیاتی و عدم وجود زیان انباشته باشند. این در حالی است که شرکتها برای پذیرش در بازار LEAP ملزم به رعایت معیارهای وضعیت مالی و نقدینگی نیستند.

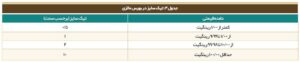

شواهد حاکی از آن است که بورس مالزی، قواعد معاملاتی متفاوتی برای بازار LEAP نسبت به سایر بازارها وضع نکرده است. همانطورکه در جدول ۳ آورده شده است، دامنه نوسان در بورس مالزی بر اساس قیمت مبنای سهم و بودن یا نبودن سهم در شاخص اصلی بورس مالزی (FBMKLCI)27 تعریف شده است و به نوع بازار معاملاتی بستگی ندارد. درصورتیکه سهام در شاخص FBMKLCI قرار داشته باشد و قیمت سهم حداقل یک رینگیت مالزی باشد حد پایین قیمت برابر ۱۵ درصد و حد بالای قیمت برابر ۳۰ درصد است و اگر قیمت سهم کمتر از یک رینگیت مالزی باشد حد پایین قیمت برابر ۱۵ سنت و حد بالای قیمت برابر ۳۰ سنت است. از طرفی، برای تمام سهامی که در داخل شاخص قرار ندارند و قیمت سهم حداقل یک رینگیت مالزی باشد حد بالا و پایین قیمت برابر ۳۰ درصد است و اگر قیمت سهم کمتر از یک رینگیت مالزی باشد حد بالا و پایین قیمت برابر ۳۰ سنت است.

همچنین در بورس مالزی، مقدار تیک سایز نیز که در جدول ۴ نشان داده شده است با توجه به دامنه قیمتی سهم تعیین میشود و به نوع بازار معاملاتی بستگی ندارد. بهعنوانمثال، درصورتیکه قیمت سهم بین ۱۰/۰۰ تا ۹۹/۹۸ رینگیت باشد میزان تیک سایز سهم برابر ۲ سنت است.

لازم به ذکر است که انجام معاملات روزانه در بازارهای ACE و LEAP مجاز نیست.

۲-۳- بورس اوراق بهادار وین

بورس اوراق بهادار وین برخلاف بورس استانبول و مالزی، بازاری جداگانه مختص فعالیت سرمایهگذاران حرفهای ندارد بلکه دارای یک بخش معاملاتی تحت عنوان بخش سرمایهگذاران حرفهای است که فقط سرمایهگذاران حرفهای مجوز فعالیت در این بخش را دارند؛ بنابراین ناشرانی در بخش سرمایهگذاران حرفهای فعالیت میکنند که قصد دارند اوراق بهادار خود را فقط به سرمایهگذاران حرفهای عرضه کنند و هیچگونه تمایلی به عرضه اوراق بهادار به سرمایهگذاران خرد ندارند.

در بخش سرمایهگذاران حرفهای بورس وین، سهام شرکتها قابل معامله نیست اما تمام انواع اوراق بهادار غیرسهامی۲۷ همچون اوراق قرضه شرکتی، اوراقبهادارسازیها۲۸ ، اوراق بهادار با پشتوانه دارایی (ABS)، اسناد ساختاریافته۲۹ ، گواهیها و وارانتها قابلیت معامله دارند. در بخش سرمایهگذاران حرفهای، هیچگونه محدودیتی بر روی انواع ناشرانی که میتوانند در این بخش فعالیت کنند، وجود ندارد به این معنی که یک ناشر میتواند اوراق بهادار خود را هم در بازارهای اصلی بورس وین عرضه عمومی کند و هم میتواند اقدام به عرضه اوراق بهادار خود در بخش سرمایهگذاران حرفهای، فقط به سرمایهگذاران حرفهای کند. این امر در مورد اوراق بهادار نیز صدق میکند به این معنی که مثلاً یک نوع ورقه بهادار خاص میتواند توسط یک ناشر در بازار اصلی بورس وین عرضه عمومی شود و توسط یک ناشر دیگر، در بخش سرمایهگذاران حرفهای و فقط به سرمایهگذاران حرفهای عرضه شود. بورس وین دارای ۵ بازار است که دو بازار اصلی آن (بازار برتر۳۰ و بازار استاندارد۳۱ ) تحت قوانین و نظارت اتحادیه اروپا بوده و سه بازار دیگر (بازار مستقیم ممتاز۳۲ ، بازار مستقیم۳۳ و بازار فراگیر۳۴ ) تحت قوانین و نظارت بورس وین هستند. لازم به ذکر است که بخش سرمایهگذاران حرفهای در هر دو بازارهای تحت نظارت اتحادیه اروپا و بازارهای تحت نظارت بورس وین موجود است و ناشرانی که در این بازارها فعالیت میکنند میتوانند اقدام به عرضه اوراق بهادار خود در بخش سرمایهگذاران حرفهای کنند.

۲-۴- بورس اوراق بهادار لوکزامبورگ

همانطورکه در شکل ۴ نشان داده شده است، بورس اوراق بهادار لوکزامبورگ همچون بورس اوراق بهادار وین دارای یک بخش معاملاتی تحت عنوان بخش سرمایهگذاران حرفهای است که فقط سرمایهگذاران حرفهای مجوز فعالیت در این بخش را دارند. ناشران پذیرفتهشده در بورس لوکزامبورگ میتوانند بهمنظور معاملات اوراق بهادار خود در این بخش، به بورس درخواست دهند که این درخواست باید به وضوح نشان دهد که ناشر بخش سرمایهگذاران حرفهای را برای عرضه اوراق بهادار خود انتخاب کرده است. اوراق بهاداری که مجوز معاملات در بخش سرمایهگذاران حرفهای را بهدست میآورند، قابلدسترس برای سرمایهگذاران خرد نخواهد بود و معاملات آنها فقط بین سرمایهگذاران حرفهای قابل انجام است.

در بخش سرمایهگذاران حرفهای بورس لوکزامبورگ، انواع متنوعی از اوراق بهادار قابل معامله هستند که میتوان به سهام شرکتهای پذیرفتهشده در بورس، اوراق بدهی، وارانتها و صندوقهای سرمایهگذاری اشاره کرد؛ بنابراین هر یک از ناشران در صورت تمایل میتوانند اقدام به عرضه اوراق بهادار خود فقط به سرمایهگذاران حرفهای کنند.اعضای معاملاتی بورس، تمام سفارش ارسالشده برای اوراق بهادار قابلمعامله در بخش سرمایهگذاران حرفهای را بررسی کرده و هرگونه سفارش ارسالشده توسط سرمایهگذارانی به غیر از سرمایهگذاران حرفهای را رد خواهند کرد. ناشر برای انجام معاملات در بخش سرمایهگذاران حرفهای، برخلاف بازارهای اصلی بورس لوکزامبورگ، الزامات آسانتر و راحتتری را باید رعایت کند که از آن جمله میتوان به مواردی همچون تسهیل در افشای اطلاعات و ارائه امیدنامه اشاره کرد.

۲-۵- بورس اوراق بهادار پراگ

در بورس اوراق بهادار پراگ برخلاف سایر بورسهای مورد بررسی در این گزارش، بازار یا بخش خاصی برای سرمایهگذاران حرفهای ایجاد نشده است بلکه صندوقهای خاصی طراحی شدهاند که فقط به سرمایهگذاران حرفهای قابل عرضه هستند که به آنها صندوقهای سرمایهگذاران حرفهای۳۵ گفته میشود. صندوقهای سرمایهگذاران حرفهای در دو شکل صندوقهای با سرمایه ثابت و صندوقهای با سرمایه متغیر فعالیت میکنند که واحدهای سرمایهگذاری این صندوقها قابلعرضه به سرمایهگذاران حرفهای هستند. لازم به ذکر است که واحدهای سرمایهگذاری صندوقهای سرمایهگذاران حرفهای با سرمایه ثابت در بورس اوراق بهادار پراگ قابلعرضه به سرمایهگذاران حرفهای هستند.

صندوقهای سرمایهگذاران حرفهای میتوانند در طیف وسیعی از داراییها سرمایهگذاری کنند که میتوان به اوراق بهادار پذیرفتهشده در بورس، اوراق مشتقه، صندوقهای پوشش ریسک، صندوقهای قابلمعامله در بورس، صندوقهای سرمایهگذاری خصوصی، املاک و مستغلات، فلزات گرانبها و سایر داراییها اشاره کرد. از جمله سرمایهگذارانی که در بورس اوراق بهادار پراگ بهعنوان سرمایهگذار حرفهای شناخته میشوند میتوان به سرمایهگذاران حقیقی و نهادهای حقوقی داخلی و خارجی اشاره کرد که حداقل ۱۲۵ هزار یورو (معادل آن در ارز رایج کشور چک) در صندوق، سرمایهگذاری کرده و آگاهی از ریسکهای مترتب بر سرمایهگذاری در صندوق را تأیید کرده باشند. همچنین سرمایهگذاران نهادی همچون بانکها، معاملهگران اوراق بهادار، شرکتهای بیمه، صندوقهای بازنشستگی یا سایر مؤسساتی که به منظور خرید اوراق بهادار و داراییهای سرمایهگذاری اقدام به جمعآوری پول میکنند (مثلاً صندوقهای سرمایهگذاری)، بهعنوان سرمایهگذاران حرفهای تلقی میشوند.

۳ – جمعبندی و نتیجهگیری

سرمایهگذاران با توجه به تجربه و دانش خود در زمینه فعالیتهای سرمایهگذاری به انواع مختلفی تقسیم میشوند که میتوان به سرمایهگذاران خرد و حرفهای اشاره کرد. سرمایهگذاران حرفهای کسانی هستند که قادر به اخذ تصمیمات سرمایهگذاری برای خود بوده و دارای تجربه، دانش و تخصص برای ارزیابی ریسکهای سرمایهگذاری هستند. بررسیهای انجامشده در این مطالعه نشان میدهد که نحوه فعالیت سرمایهگذاران حرفهای در بورسهای اوراق بهادار متفاوت است. بورسهای اوراق بهادار همچون بورس استانبول و مالزی اقدام به ایجاد بازاری کردهاند که فقط سرمایهگذاران حرفهای مجوز فعالیت در آن را دارند و مجزا از سایر بازارهای معاملاتی دیگر است. این بازارها دارای الزامات پذیرش آسانتر و راحتتری نسبت به بازارهای اصلی بورسها هستند، همچنین میتوانند دارای قواعد معاملاتی یکسان یا متفاوت با سایر بازارها باشند. لازم به ذکر است که اوراق بهادار پذیرفتهشده در این بازار ممکن است دارای ریسک معاملاتی بالا و نقدشوندگی پایینی باشند. بورسهای اوراق بهادار دیگری همچون بورس وین و لوکزامبورگ نیز یک بخش معاملاتی ایجاد کردهاند که در آن، ناشران میتوانند اوراق بهادار خود را فقط به سرمایهگذاران حرفهای عرضه کنند. همچنین در بورس اوراق بهادار پراگ، صندوقهایی طراحی شدهاند که فقط قابل عرضه به سرمایهگذاران حرفهای هستند و سرمایهگذاران خرد امکان خرید و فروش واحدهای سرمایهگذاری این صندوقها را ندارند. در بازار سرمایهگذاران حرفهای انواع مختلف اوراق بهادار قابلیت معامله دارند که میتوان به سهام شرکتها، اوراق بدهی، وارانتها، گواهیها و صندوقهای سرمایهگذاری اشاره کرد. لازم به ذکر است که در برخی بورسها همچون بورس وین و پراگ، سهام شرکتها قابل معامله در بازار سرمایهگذاران حرفهای نیست. با توجه به اهمیت این موضوع پیشنهاد میشود تا در بورس اوراق بهادار تهران نیز بازاری تحت عنوان بازار سرمایهگذاران حرفهای با قواعد معاملاتی متفاوت از سایر بازارها ایجاد شود تا برخی از ابزارها و نهادهای مالی با ریسک بالا و نقدشوندگی پایین همچون شرکت پروژهها، صندوقهای پوشش ریسک، صندوقهای سرمایهگذاری خصوصی و … بتوانند در آن پذیرش یا درج شوند.