شروع سرمایهگذاری در سهام – قسمت چهلم

در قسمتهای قبل به توضیح مفاهیم بازده، ریسک و سبد سهام پرداخته شد. از مهمترین مسائل پیرامون هر سرمایهگذاری، ریسک مربوط به آن است و در مقابل هر ریسک سرمایهگذاری انتظار بازگشت سرمایه وجود دارد. برای تعیین نرخ بازده یک دارایی از مدل قیمتگذاری دارایی سرمایهای استفاده میشود. ازاینرو، در این قسمت به توضیح مدل قیمتگذاری دارایی سرمایهای پرداخته میشود.

مدل قیمتگذاری دارایی سرمایهای

مدل قیمتگذاری دارایی سرمایهای (CAPM) رابطه بین ریسک و بازده موردانتظار داراییها را توصیف میکند. این مدل بهویژه برای ارزشگذاری سهام و اوراق بهادار مورد استفاده قرار میگیرد. به بیانی دیگر، میتوان گفت که در مدل قیمتگذاری دارایی سرمایهای، بازده موردانتظار سهام یا پرتفوی، برابر با نرخ بهره بدونریسک بهاضافه پاداش ریسکپذیری است. برای شروع لازم است در مورد انواع ریسکها توضیح داده شود.

انواع ریسک کداماند؟

ریسکهای کلی در ارتباط با یک ورقه بهادار را میتوان به دو بخش تقسیم کرد؛ ریسک غیرسیستماتیک و ریسک سیستماتیک. ریسک غیرسیستماتیک بیانگر آن قسمت از ریسک دارایی است که مربوط به عوامل تصادفی بوده و از طریق متنوعسازی اجزای پرتفوی قابلحذف است. این ریسک محدود به عواملی میشود که مختص شرکت هستند، نظیر اعتصاب کارکنان شرکت، دعاوی حقوقی و قانونی مطرحشده در خصوص شرکت و یا از دست دادن یک مدیر کلیدی و مهم شرکت. در مقابل، ریسک سیستماتیک مربوط به عوامل بازار است که بر تمام شرکتها تأثیر میگذارد و از طریق متنوعسازی قابلحذف نیست. عواملی نظیر جنگ، تورم پیشبینینشده، حوادث بینالمللی و رویدادهای سیاسی از جمله ریسکهای سیستماتیک هستند.

ازآنجاکه هر سرمایهگذار قادر است با تشکیل یک پرتفوی مناسب از داراییها تا حد بسیار زیادی از ریسک غیرسیستماتیک سرمایهگذاری بکاهد و حتی آن را به صفر برساند، بنابراین تنها ریسکی که در تصمیمگیریهای سرمایهگذار در نظر گرفته میشود، ریسک سیستماتیک است.

ارتباط مدل قیمتگذاری دارایی سرمایهای و ریسک سیستماتیک

مدل قیمتگذاری دارایی سرمایهای، ریسک سیستماتیک و بازده داراییها را با یکدیگر مرتبط میسازد و جهت استفاده از این مدل باید ضریب بتا را شناخت. ضریب بتا برای اندازهگیری ریسک سیستماتیک و ارائه توضیحاتی در خصوص اندازه مناسب آن مورد استفاده قرار میگیرد. بهعبارت دیگر، ضریب بتا شاخصی است از درجه تغییرات بازده یک دارایی که در واکنش به تغییرات بازده بازار رخ میدهد.

ضریب بتا و تفسیر آن

ضریب بتای بازار برابر با عدد یک در نظر گرفته میشود و سایر بتاها در مقایسه با آن بیان میشوند. مقادیر مربوط به بتا برای هر دارایی میتواند مثبت و یا منفی باشد، اما مطلوب آن است که مقدار بتا مثبت شود. در اکثر اوقات بتا بین ۰/۵ و ۲ است. انتظار میرود بازده سهمی که ریسک آن نصف ریسک بازار است ( B= 0/5) به ازای هر ۱ درصد تغییر در بازده پرتفوی بازار، ۰/۵ درصد تغییر کند و بازده سهمی که ریسک آن دو برابر ریسک بازار است ( B= 2) به ازای هر ۱ درصد تغییر در بازده پرتفوی بازار، ۲ درصد تغییر کند. بتای یک پرتفوی را میتوان بهراحتی از روی مقادیر بتای هر قلم دارایی موجود در آن پرتفوی برآورد کرد.

محاسبه بتای پرتفوی

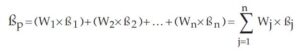

اگر فرض کنیم بیانگر درصدی (ریالی) از پرتفوی است که دارایی W j به خود اختصاص داده و نشاندهنده بتای دارایی B j است، در این صورت میتوان بتای پرتفوی را با استفاده از رابطه زیر محاسبه کرد:

بتای پرتفوی بیانگر درجه تغییر (واکنش) بازده پرتفوی به تغییرات بازده بازار است. برای مثال، هنگامیکه بازده بازار ۱۰ درصد افزایش مییابد، بازده یک پرتفوی با بتای ۰/۷۵ به اندازه ۷/۵ درصد افزایش پیدا میکند.

مثال: شرکت الف میخواهد ریسک دو پرتفوی A و B را اندازهگیری کند. هر دو پرتفوی شامل ۵ دارایی هستند و اطلاعات مربوط به بتا و درصدی از پرتفوی که هر دارایی به خود اختصاص داده است (نسبت سرمایهگذاری)، در جدول زیر آورده شده است.

برای محاسبه بتای پرتفویهای A و B لازم است اطلاعات دادهشده در فرمولی که قبلاً معرفی شد، جاگذاری شوند. بر این اساس:

بتای پرتفوی A عبارت است از:

بتای پرتفوی B عبارت است از:

بتای پرتفوی A برابر با ۱/۱۹۵ و بتای پرتفوی B برابر با ۰/۹۱ است، بنابراین پرتفوی A شامل داراییهایی با ضرایب بتای بالا و پرتفوی B مجموعهای از داراییهایی با مقادیر بتای کوچکتر میباشد. واضح است که بازده داراییهای موجود در پرتفوی A واکنش بیشتری به تغییرات بازده بازار نشان داده و متناسب با تغییر بازده بازار، تغییر میکنند. بنابراین، ریسک پرتفوی A بیشتر از پرتفوی B است.