شروع سرمایهگذاری در سهام – قسمت سی و هشتم

سرمایهگذاران غالباً سبدی شامل چندین دارایی دارند و برای آنکه ریسک سبد را کنترل کنند باید علاوه بر اندازهگیری ریسک هر دارایی، ریسک سبد را نیز اندازهگیری نمایند. پس از آشنایی با اندازهگیری ریسک، در پی پاسخ به این سؤال هستیم که سبد دارایی چیست و ریسک آن چگونه اندازهگیری میشود.

سبد دارایی چیست؟

سبد دارایی ترکیبی از سهام یا سایر داراییها است که یک سرمایهگذار آنها را خریداری کرده است. به سبد دارایی، پرتفوی نیز گفته میشود.

ریسک پرتفوی چیست؟

ریسک سرمایهگذاری در یک قلم دارایی را نباید مجزا از دیگر داراییها دانست. در زمان انتخاب دارایی برای سرمایهگذاری باید به تأثیر آن بر ریسک و بازده پرتفوی توجه نمود. پرتفوی کارا باید بازده را در یک سطح ریسک معین، حداکثر سازد یا ریسک را در یک سطح بازده مشخص به حداقل برساند. پس لازم است بدانیم چگونه میتوان ریسک یک پرتفوی را حساب کرد.

محاسبه ریسک پرتفوی چگونه صورت میگیرد؟

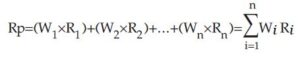

جهت محاسبه ریسک پرتفوی باید همانند محاسبه ریسک یک دارایی عمل کرد، یعنی در ابتدا بازدهی پرتفوی را محاسبه نمود، سپس ارزش موردانتظار بازدههای پرتفوی را بهدست آورد و بعد از آن به ریسک پرتفوی که بهصورت کمّی همان انحراف معیار بازدههای پرتفوی است، پرداخت. بازده پرتفوی عبارت است از میانگین وزنی بازدههای هر قلم دارایی موجود در آن پرتفوی. بازده پرتفوی را میتوان به کمک رابطه زیر حساب کرد:

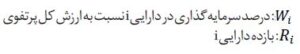

مثال: فرض کنید میخواهیم ارزش موردانتظار و انحراف معیار بازدههای پرتفوی xy که ترکیبی مساوی (به نسبت ۵۰ درصد) از دارایی x و y است را تعیین کنیم. بازدههای موردانتظار دارایی x و y در ۵ سال آینده در جدول ۱ نوشته شده است.

جهت محاسبه ارزش موردانتظار بازدههای پرتفوی میتوان از قاعده کلی زیر استفاده کرد:

هنگامیکه میزان بازده در تمام وضعیتها معلوم و احتمال وقوع آنها با هم برابر باشد، میتوان فرمول محاسبه ارزش موردانتظار را بهصورت زیر نوشت:

پس ارزش موردانتظار بازدههای پرتفوی طی سالهای اول تا پنجم بهصورت زیر است:

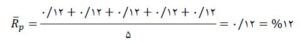

همانطورکه در قسمت قبل گفته شد، متداولترین شاخص آماری برای محاسبه ریسک یک دارایی، انحراف معیار است که از میزان پراکندگی بازدههای یک دارایی حول ارزش موردانتظار بهدست میآید. در مواقعی که تمام وضعیتها مشخص و احتمال وقوع آنها یکسان باشد، فرمول محاسبه انحراف معیار بازدهها را میتوان بهشکل زیر نوشت:

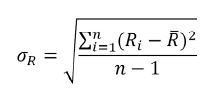

پس انحراف معیار بازدههای موردانتظار پرتفوی عبارت است:

همانطورکه در بالا ذکر شد، بازده موردانتظار پرتفوی در هر پنج سال برابر با ۱۲ درصد است. همچنین، ارزش موردانتظار بازدههای پرتفوی موردبررسی طی دوره پنج ساله برابر با ۱۲ درصد است. انحراف معیار بازدههای پرتفوی xy طی پنج سال معادل صفر است، زیرا بازده موردانتظار هر سال با سال دیگر برابر و مساوی ۱۲/۰ است و هیچگونه تغییری در بازده موردانتظار نسبت به سال قبل رخ نداده است.

همانگونهکه بیان شد، برای بهدست آوردن یک پرتفوی کارا، باید بازده را در یک سطح ریسک معین، حداکثر نمود و یا ریسک را در یک سطح بازده مشخص به حداقل رساند. برای این منظور، باید در جهت متنوع نمودن داراییهای پرتفوی تلاش نمود، بنابراین لازم است مفهوم آماری همبستگی را جهت متنوعسازی درک کنیم.